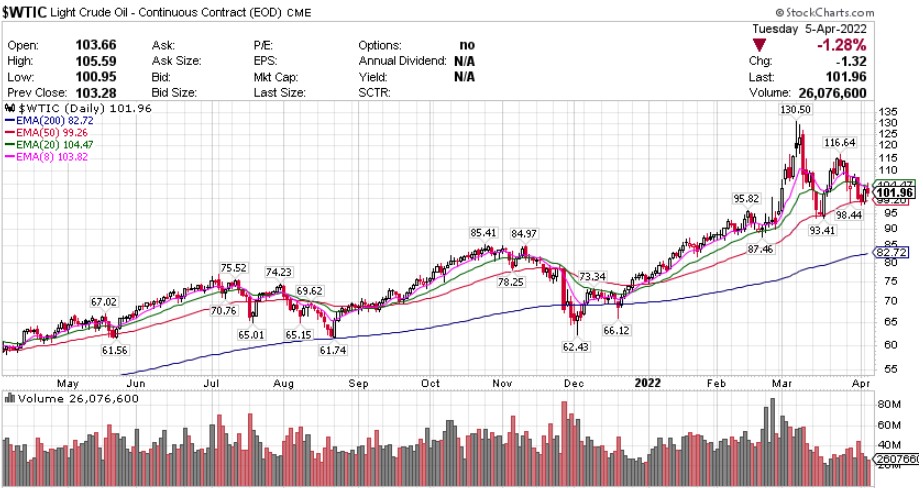

【每日热点】 美股芯片股LSCC收跌逾8.7%,MKSI跌超8.0%,MPWR跌超7.4%,安森美跌超6.5%,迈威尔科技(MRVL)收跌将近6.4%领跌纳斯达克100指数的成分股、应用材料(AMAT)和拉姆研究 (LRCX)跌约6.0%、KLAC跌约5.9%,格罗方德半导体(GFS)跌超6.2%,WOLF跌约6.1%,Teradyne跌超5.9%,微芯科技(M CHP)跌约5.8%,ENTG、SLAB、高通(QCOM)、AMKR、英伟达(NVDA)、 ASML至多跌超5.7%,TSEM以收跌将近0.5%跌幅最小。中概股方面,叮咚(DDL)买菜周二收涨逾45.9%,微博(WB)和网易(N TES)则至少跌超1.3%,陆金所(LU)跌约2.5%,理想汽车(LI)、虎牙 (HUYA)、腾讯音乐(TME)、欢聚时代(YY)、唯品会(V IPS)、京东(JD)、爱奇艺(IQ)至少跌3.0%。 标普整体跌超1%,可选消费、科技板块领跌标普 标普500指数的11个板块周二多数收跌,可选消费板块跌超2.3%,信息技术板块跌约2.2%,能源板块跌超1.5%,工业和通信板块跌约1.4%,原材料和金融板块也至少跌超0.7%,医疗保健板块涨幅不足0.2%,公用事业涨幅不足0.7%。 【重要资讯】 美国3月ISM非制造业不及预期,服务提供商尽可能将高成本转嫁给客户 周二,ISM公布的数据显示,美国3月ISM非制造业指数不及预期,但较2月有所好转。2月时该数据意外创下一年新低,且连续三个月下滑。美国3月ISM非制造业指数58.3,预期58.6,2月为56.5。50为荣枯分界线。重要分项指数方面:新订单指数有明显改善,从2月的56.1升至3月的60.1,增幅为4个点。2月时该分项指数创下一年来最慢的增长。新出口订单指数大幅改善,从2月的53大涨8个点,达到3月的61。商业活动指标小幅上涨,从2月的55.1涨至3月的55.5。2月时,该指标降至2020年5月以来的最低水平。可见3月时改善的并不多。ISM服务业的该分项指标与制造业下的工厂生产指标类似。就业情况在变好,从2月的48.5上涨5.5个点,至3月的54。2月时,该分项指数陷入萎缩,创2020年8月以来最低。3月最新数据表明公司雇用和留住工人的情况有所改善。价格分项指数在原本已经很高的水平继续小幅攀升,从2月的83.1上涨0.7个点,达到83.8,接近历史最高水平。俄乌局势引发了商品价格大涨,通胀压力加剧。供应商交货时间指数下滑2.8个点,从2月的66.2降至3月的63.4。这表明供应链的紧张情况有一些缓解。进口分项指数大跌,从2月的51.7跌至3月的45,下滑6.7个点,陷入萎缩区间。库存情绪指标暴跌,从55.3骤降至40.2,下滑幅度15.1个点。销售价格的涨幅是有记录以来最大的,服务提供商尽可能将更高的成本转嫁给客户。成本通胀率加速至去年12月来最高,也是有记录以来的第三高。对于成本负担较高这一情况,企业称是由于投入品价格的广泛上涨。企业们再次突出燃料、能源和工资的上涨,是推动通货膨胀的原因。 同日稍早Markit公布的数据显示,美国3月Markit服务业PMI终值58,预期58.9,初值58.9。3月Markit综合PMI终值57.7,初值58.5。通胀压力随着供应商成本飙升而加剧。投入价格以有史以来最快的速度上涨,而转嫁给客户的成本推高了产出费用,其速度之快创下2009年10月开始收集数据以来之最。IHS Markit首席商业经济学家Chris Williamson在评论最新调查结果时说:由于(美国)3月份放宽了疫情限制措施,服务业的商业活动得到了普遍提振,在年初Omicron引发的经济放缓之后,重新恢复了强劲势头。对服务的需求增长如此之快,以至于公司越来越难以跟上客户订单的步伐,导致工作积压增长创下2009年调查开始以来的最大。然而,虽然这表明企业有健康的订单来维持未来几个月的强劲产出,但不利的一面是,由于供不应求,价格进一步上涨。能源、燃料和其它原材料价格飙升,以及工资上涨,均导致企业成本大涨,服务业收费价格正以前所未有的速度上涨。因此,随着我们进入春季,消费者价格通胀可能会进一步加速。 德银成首个预测美国将在2023年陷入衰退的华尔街大行 尽管在上周3月非农数据公布之后,美国2/10年期收益率再度倒挂,2/30年期2007年以来首次倒挂,这些信号预示着经济衰退即将到来或许是个不争的事实;与此同时,华尔街巨头内部也不乏各种看跌观点,比如美银策略师Michael Hartnett认为"衰退冲击"即将开始。但是,并没有一家华尔街大行会将"美国即将陷入衰退"作为官方说法。美东时间4月5日周二,德意志银行的首席经济学家David Folkerts-Landau和研究主管Peter Hooper成为第一个将美国的经济衰退和欧元区在未来两年内的增长衰退作为德银的官方预测。德银重新评估了当前经济环境下的 "冲击"——包括俄乌冲突带来的影响,欧美国家的通胀继续高企的势头。 首先是俄乌局势带来的影响。从能源、粮食和关键材料市场的动荡,而这反过来又进一步扰乱了全球供应链。尽管如此,经济学家们假设从俄罗斯流向欧洲的天然气不会被切断,使危机不会大幅加深欧洲和全球经济的成本,但这仍然是一个下行风险。其次是欧美国家的通胀率。目前已逼近8%,远远超过了最近12月份的预期。更令人不安的是,特别是在美国,有迹象表明,通胀的基本驱动因素已经扩大,来自非常紧张的劳动力市场条件,并从商品蔓延到服务。通胀背后的支撑因素已经发生了很大的变化,虽然长期的通胀预期还没有变得不稳定,但它们越来越有可能有更大的上行压力。 正如布雷纳德超级鹰派评论所证实的,美联储已经发现自己大大落后于曲线,并给出了明确的信号,即其正在转向更激进的紧缩模式,所以德银现在美联储预计未来三次FOMC货币政策会议上将依次加息50个基点,到2023年年中将突破3.5%并达到峰值,资产负债表的缩减至少会增加75bp等值的加息。由于欧元区通胀率可能维持在2%或以上,德银还认为欧洲央行将在今年9月至明年12月期间加息250个基点。此外,德银警告说,美联储的紧缩政策预计将使美国在2023-24年秋冬季节出现两个季度的负增长,并使欧元区的增长在那个冬天减少到略高于零。德银暗示,随着通货膨胀的逐步消退,美联储的降息最快在2023年开始。具体来看,俄乌局势和更激进的货币政策使得全球增长预期降低,"今年超过1个百分点,明年3/4个百分点"。预计到明年年底和2024年初,美国经济将从美联储的额外紧缩中受到更严重的打击,因此,德银预计了两个季度的负增长和美国失业率超过1.5个百分点的上升,这些发展显然符合衰退的条件。而美国经济放缓或者说"衰退"将在一定程度上蔓延到了世界其他大部分地区,2024年初,美国经济增长短暂下滑至零左右,与此同时,欧洲的经济衰退正在进一步恶化。 【期货市场】 周二,5月交割的西得州中质原油期货(WTI)价格下跌1.32美元,跌幅为1.3%,收于每桶101.96美元。周一该期货收高4%。 周二,纽约商品交易所6月交割的黄金期货价格下跌6.50美元,跌幅为0.3%,收于每盎司1927.50美元。 周二, 10年美国国债主力合约大幅下跌,跌幅0. 96%报120'295。10年国债收益率收涨5. 97%报2. 556%。 【热点个股】 $CCL$ 周一早盘,嘉年华邮轮公司表示3月28日当周是史上最繁忙的预订周,与之前创纪录的7天预订总量相比呈两位数增长。当日该股收涨2.43%报20.22美元。 $FSLR$ 美国银行分析师朱利安·杜穆林-史密斯将First Solar的评级从中性下调至表现不佳,每股目标价为65.50美元。当日该股收跌4.32%报80.33美元。 $SBUX$ 创始人重回CEO职位并暂停回购股票计划后,Wedbush将星巴克评级下调至中性,目标价91美元。当日该股收跌4.51%报84.12美元。

发表评论 取消回复