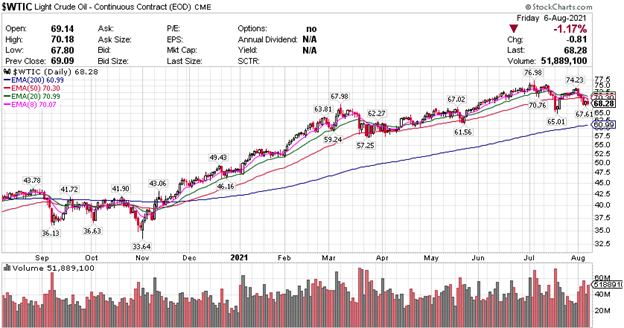

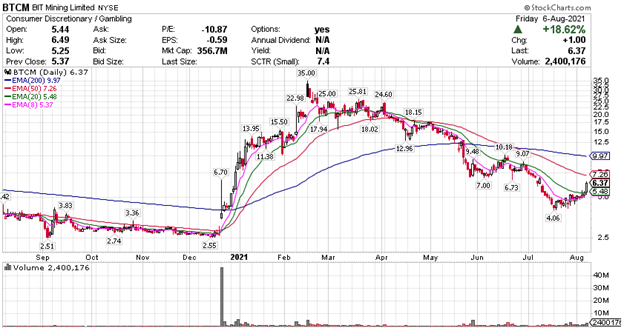

道指成分股中,两大银行领跑,高盛(GS)和摩根大通(JPM)分别涨逾3%和近3%,美国银行(BAC)涨近2.9%,花旗(C)、摩根士丹利(MS)涨近2%。 龙头科技股多数收跌,特斯拉(TSLA)跌超2%,表现最差。FAANMG六大科技股中,Facebook(FB)收涨0.15%,亚马逊(AMZN)跌逾0.9%,奈飞(NFLX)跌逾0.8%,苹果(AAPL)跌近0.5%,谷歌母公司Alphabet(GOOGL)跌近0.4%,微软(MSFT)微跌0.02%。 标普指数创新高,金融板块大幅领涨 标普500指数的11个板块多数收跌,可选消费板块跌超0.7%,房地产板块跌超0.2%,金融板块则涨超2.0%,在美国7月非农就业报告发布后领跑,原材料板块涨约1.5%,能源板块涨超0.9%,工业板块也涨超0.4%。 【重要信息】 就业数据强劲,美国职位空缺或已超过失业人数 7月非农就业新增人数创近一年高位,失业率降至去年3月疫情爆发以来最低,利好的数据背后,或意味着美国劳动力市场正展现更深层次的结构矛盾:现在有比失业人数更多的职位空缺数。全美独立企业联盟(NFIB)在非农就业数据前一天表示,截至今年7月,共有49%的美国小企业报告存在空缺岗位无法填补,占比重回纪录最高,而且比过去48年的历史平均水平22%竟高出27个百分比之多,即较历史平均水平翻倍,突显了疫情期间不正常的局面。5月时,这一比例曾高达约48%,为连续第四个月创纪录,6月时占比降至季调后的46%。值得注意的是,7月有93%希望招聘的小企业称,试图填补的职位收到“很少甚至没有合格的申请”。NFIB首席经济学家Bill Dunkelberg指出,这一趋势在繁忙的夏季影响了商业活动,小企业正在将薪资提升至近半世纪(48年)来的最高水平,以吸引被他们需要(但不得)的员工。本周还有消息称,上述行业组织向美国俄克拉荷马州最高法院提交简报,支持该州州长提前终止抗疫额外失业救济金的决定,可能与试图挽救小企业就业低迷的现状有关。金融博客Zerohedge称,7月初发布、美国财长耶伦关注的就业指标——美国5月职位空缺及劳动力流动调查(JOLTS)结果显示,当月职位空缺数达到920.9万的历史最高,NFIB的最新数据则证实,延迟两个月发布的JOLTS职位空缺数将在6月和7月不降反升: “这意味着,至少根据这一关键指标,美国就业市场不仅已显示出‘进一步的实质性进展’,而且现在可谓已经完全恢复正常,因为职位空缺数重新多于失业人数。根据美国劳工统计局BLS的数据,截至7月,失业人数已从6月的950万人下降至870万,创2020年3月来最低。而去年3月因经济停摆,美国失业者比职位空缺多出创纪录的1850万人,结束了此前连续24个月职位空缺数多多于失业人数的趋势。” 非农就业大超预期,缩减QE购债或迫在眉睫 8月6日发布的7月美国非农就业报告“非常强劲”,不但就业人数增长超过经济学家的预期接近10万人,失业率也降至低于预期,似乎暗示缩减购债Taper降至。利好数据发布后,华尔街主流投行基本百分百确认了taper在明年一定会进行,对于美联储何时宣布“向着就业和物价双重目标已经取得了实质进一步进展”,分析师们还没有达成统一意见。也有人指出,这份就业报告的调查在7月中旬进行,当时美国还没有广泛面临新冠Delta变种毒株快速传播的威胁,调查结束后,一些地方政府和企业雇主才重新实施佩戴口罩规定和其他限制。因此,美联储不太可能在9月FOMC政策会议之前给出明确的taper开启时间表,毕竟9月会前还有一份8月非农就业报告可供观察。下一关注重点应是8月26至28日美联储举办的杰克逊霍尔全球央行年会,预计主席鲍威尔会就“已经准备好taper”事宜给出一定的暗示信号。彭博行业研究(Bloomberg Intelligence)经济学家Carl Riccadonna认为,这份报告“稳健,但并不像看上去那么强劲”,大部分就业增长发生在脆弱的休闲、餐饮与酒店业,很容易被疫情逆转,这一行业之外的私营部门就业增长略低于6月,代表潜在的经济势头稳定,而不是加速增长。TD Ameritrade首席市场策略师JJ Kinahan称,Delta变种毒株令人处于观望模式,还不足以按下正式taper的开启键,需要观察经济和就业能否以当前速度发展,尽管现在看起来会这样。道富环球投资顾问的首席策略师Michael Arone称,股市、美元、美债收益率齐涨,说明投资者认为这样的数据可能最终会让美联储采取行动,与经济重新开放相关的板块也闻讯上涨。Grant Thornton首席经济学家Diane Swonk表示,就业增长的行业构成表明经济取得了一些实质进展,有助于美联储为taper做好准备,但整体就业人数仍比2020年2月疫情前少了570多万。采矿、运输、制造业的就业增势良好,说明油价偏高和一些供应链瓶颈开始得到缓解。 Robinhood称早期大股东出售需待SEC批准 美东时间周五早,网红互联网券商Robinhood称,早期大股东出售需要等待美国证券交易委员会(SEC)批准才可执行,不会立即开始。这缓解了市场对于大规模抛售的担忧。Robinhood周五盘中一度暴涨超19%,突破60美元。此后涨幅有所收窄,收盘上涨接近8%,收于55.01美元。Robinhood重申,公司本身没有出售任何额外的股票,只是根据事先已有的合同,代表某些股东提交了出售S-1表格。Robinhood澄清说,这些出售不会立即开始。相关售股需要等到SEC的批准才可以执行,而这要在Robinhood第二季度财报8月18日之后才会发生。周四,Robinhood提交给SEC的文件显示,参与今年2月公司可转债销售的早期大股东们申请共出售近9790万股的公司A类普通股,相关收益将全归售股股东所得。今年2月Robinhood曾因散户逼空机构大战的热门抱团股飙升而面临潜在的大规模追加保证金通知,不得不出售35.5亿美元的可转债募资。当时第一批购买了可转债的投资者被允许出售其一半持股,剩余的50%将在8月25日,也就是大约三周后解禁。CNBC援引Rainmaker证券称,Robinhood早期投资者可以用比IPO价格折价30%的价格购入公司股票,也就是说他们的买入价是26.6美元。紧急融资通常给投资者提供大量保护。你在48小时内需要30亿美元时,就要有这样的条款存在。周四,上述消息令Robinhood日内最大跌幅超过28%,下逼50美元整数位,周四收跌27.6%,报收50.97美元,接近日内低位,基本回吐周二以来的全部涨幅。Robinhood上周IPO上市以来股价“颠簸坎坷”。鉴于其在“千禧一代”投资者中的名气热度,本应成为散户香饽饽的Robinhood美国IPO发行价为38美元,定于指导区间的底端,上市首日收跌超8%,并尴尬破发。 【期货市场】 黄金期货价格周五录得6月以来的最大单日跌幅,使本周金价录得两个月来的最大周跌幅。纽约商品交易所12月交割的黄金期货价格下跌45.80美元,跌幅2.5%,收于每盎司1763.10美元,录得6月17日以来的最大日跌幅,于7月28日以来首次收在1800美元下方。 原油期货周五收低。美国7月非农就业报告好于预期提振美元走高,打压以美元计价的资产,使原油期货价格由涨转跌。纽约商品交易所9月交割的西德州中质原油期货价格收跌81美分,跌幅1.2%,收于每桶68.28美元。 周五,10年美国国债主力合约当日大幅下跌,跌幅0.41%收报133’305。10年国债收益率收涨6%报1.29%。 【热点个股】 $GS$ 周五非农就业数据公布后,得益于美债收益率上行的金融板块领衔推升美股大盘,经济复苏利好的能源和材料板块涨幅居前,当日受金融板块带动高盛股价创新高,最终收涨3.54%报397.89美元。 $TSLA$ 周五当日,美股新能源汽车股普遍下跌,拜登总统美3月发布《基础设施计划》提议和近日发表大力支持电动车行业发展的言论未能阻力新能源汽车股。当日特斯拉收跌2.17%,累计回吐了当周涨幅最终收报699.1美元。 $BTCM$ 比特矿业发布公告,宣布以支付现金的方式采购2500台全新的比特币矿机,总价值660万美元。全部矿机预计在一周内全部交付,并计划运往哈萨克斯坦。当日该股收涨18.62%报6.37美元。

发表评论 取消回复