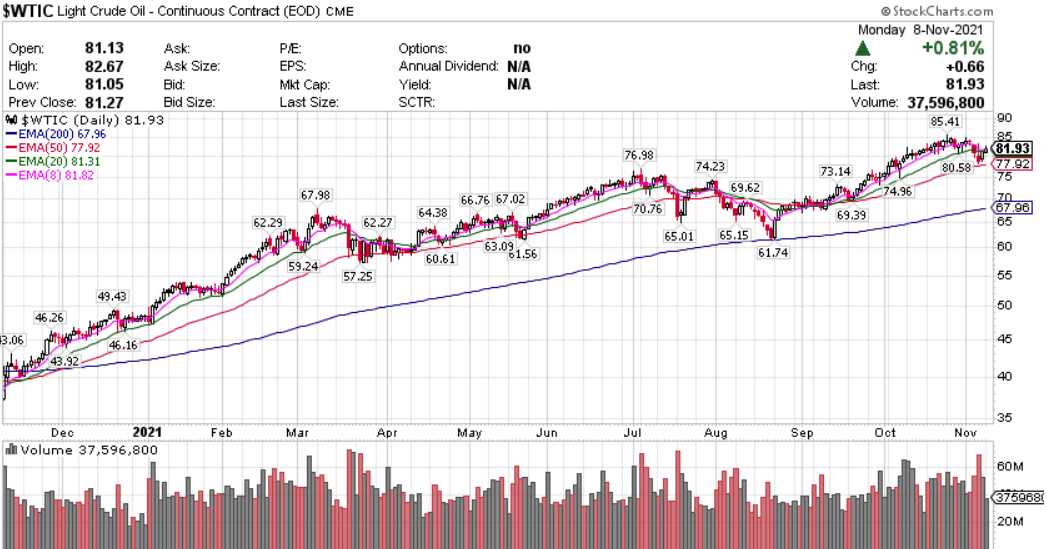

龙头科技股盘中大多下跌,特斯拉(TSLA)收跌近4%;谷歌母公司Alphabet(GOOGL)涨近1%。AMD涨超10%。热门中概股大多上涨,教育股中,网易有道(DAO)涨逾11%,好未来(TAL),新东方(EDU)涨超3%。券商股中,老虎证券(TIGR)收涨逾1%,富途控股(FUTU)收跌约1.9%。此外,前程无忧(JOBS)收跌近20%,而阿里巴巴(BABA)、腾讯ADR(TCEHY)、蔚来汽车(NIO)、腾讯音乐(TME)均收涨逾2%,小鹏汽车(XPEV)、理想汽车(LI)涨超1%。 标普500窄幅震荡,公共事业领跌,原材料板块收涨超1% 标普500指数的11个板块涨跌各异,公用事业板块收跌1.45%,可选消费跌1.38%,日用消费品板块跌0.94%,金融、医疗保健、科技信息板块均涨超0.50%,能源板块涨0.88%,原材料板块涨1.23%。 【重要資訊】 多位美联储高官加息态度明确,预期明年加息两次 美联储“二把手”、副主席克拉里达表示,将关注通胀、失业率和美国GDP表现。如果三者持续改善,特别是他预计明年底将实现充分就业,那么明年底将满足加息的必要条件。他也与美联储主席鲍威尔的观点一致,即“现在离考虑加息还有一段距离”,通胀将随着供需失衡的逐渐缓解而回落。他预言明年美联储首选的PCE消费支出通胀率平均为2.5%,长期仍为2%。尽管克拉利达认为价格通胀和生产率调整后的工资增长没有“持续的上行压力”,但也承认今年迄今为止的通胀“已远不止‘适度’超过美联储2%长期目标的范畴”,明年若重复出现今年的通胀走势,则不能叫做美联储的政策成功,而且FOMC票委都认为通胀前景面临上行风险。他预计,美联储首选的通胀指标今年将达到4%,高于FOMC在9月给出的3.7%预期,9月时核心PCE通胀率为3.6%,维持30年来高位。非农失业率或从4.6%降至明年底的3.8%,与美联储对最大就业时的长期失业率预测4%相一致。明年底也将消除与疫情前相比420万的就业缺口。因此,他认为未来加息将遵循美联储9月会议公布的利率路径点阵图。素来以报道美联储见长的《华尔街日报》分析称,克拉里达今日讲话突显“持续的高通胀将对央行构成问题”,他相信美联储将很快就实现让通胀率超过2%的目标,今年被全球供应瓶颈推高的通胀是美联储始料未及的,如果持续下去会是更严重的问题。2022年FOMC票委、美国圣路易斯联储主席布拉德今日也在呼应克拉里达对加息的观点,甚至看法更为激进,称鉴于美国经济复苏和劳动力市场活跃程度良好,明年可以进行两次加息。布拉德认为,美联储在明年中旬结束净购新债(即结束taper后)就能开始加息,如有必要,还可以加快步伐在明年第一季度就结束taper,主要理由是担心高通胀持续过久:“我们这里有相当多的通胀。如果通胀比我们现在预期的更持久,那么我认为可能需要更早地采取行动来控制通胀。但明年加息三到四次不是我构想的基本场景。”布拉德称,美国经济明年可能以超过4%的速度增长,从而在明年一季度就将失业率降至4%的长期目标以下。被视为当前高通胀主因的全球供应链中断可能会持续到明年结束。与此同时,失业率面临下行压力,疫情期间退休的300万美国人不太可能重返职场,从而导致劳动力供应吃紧。他还表示,美联储已经“采取了很多措施使政策朝着更加鹰派的方向发展”,例如上周FOMC宣布11月开始缩减购债,其开始时间和未来结束的时点都比六个月前预期要提前。无论白宫提名谁担任美联储主席,即如果鲍威尔不能连任美联储主席,他都认为美联储政策具有很大的连续性。早在9月底接受路透社独家采访时,布拉德就担心美国通胀会更高且更加持久,支持更激进的美联储政策来确保更长时间的经济扩张。他当时支持明年taper一结束就立刻开始缩减8.5万亿美元的美联储负债表(即开启缩表),预计明年通胀保持在2.8%,远高于2%的官方目标。今日,美联储主席鲍威尔在活动中谈及就业中的性别差异会影响美国生产力,但没有对经济前景或货币政策表态。上周,他虽然重申taper结束不是加息的直接信号,但仍称可能明年下半年实现充分就业,即满足加息的重要门槛,“如果需要针对通胀采取行动,美联储不会迟疑不决”。2023年的FOMC票委、费城联储主席哈克发表讲话称,预计在美联储完成缩减资产购买计划(taper)之前,美国不会加息;尽管10月新增非农就业强于预期,但劳动力市场仍存在数百外等待填补的空缺岗位;如果能避免新一轮疫情复燃,明年美国经济应该能暂时增超4%。与美联储领导层一样,他也认为明年通胀将随着疫情导致的供需失衡得以解决而放缓,但他也不讳言美联储开始担心高通胀持久过久:“我们正密切监控通胀,并准备在情况允许时采取行动。”在职期间的永久票委、美联储理事鲍曼(Michelle Bowma)警惕美国楼市的通胀信号,认为房地产市场存在构成一系列经济和金融稳定的风险,特别指出需求上升和新屋建设缓慢正给房价带来上行压力,“预计住房供应问题在短期内不太可能实质逆转,住房通胀率将在一段时间内上升。”2023年票委、比较鸽派的芝加哥联储主席伊文斯依旧认为通胀飙升在很大程度上是“暂时的”,会随着供给侧瓶颈的解决而消退,但他现在对这个观点越来越不确定:“我原以为现在会看到供给侧的更多进展,结果并没有,有迹象表明通胀压力可能正在更广泛地积聚,包括租金上涨。这些事态发展值得仔细监测,通胀前景面临比去年夏天更大的上行风险。”他称,在实现包容性充分就业作为美联储加息的门槛之前,还有很长的路要走。美国经济仍与疫情密切相关,前景高度不确定,供需平衡需要多长时间才能正常化并降低通胀也高度不确定,而“前景的不确定性可能导致美联储(按计划)推进加息或者推迟加息。” AMD赢得元宇宙大客户Meta订单,股价飙升创历史新高 曾在2018和2019年连续两年成为年度涨幅最大标普500成分股的芯片“新贵”AMD于周一宣布,Meta (更名前为Facebook)数据中心将使用AMD生产的霄龙服务器芯片。受此消息提振,AMD股价创历史新高,盘中一度上涨超12%,创下历史新高,市值突破1800亿美元。据悉,AMD还在公司的加速数据中心首映式上发布了一系列新芯片,其中包括一款用于人工智能工作负载的新图形芯片。AMD主要销售用于PC、游戏机和服务器的处理器和图形芯片。随着越来越多的巨头例如微软、亚马逊和谷歌等云计算供应商购买AMD的芯片来运行他们的服务,AMD正在从市场领先者英特尔手中夺取市场份额。此次与Meta的合作,将进一步巩固其在与英特尔和英伟达的竞争优势。近年来,与竞对英特尔处理器相比,AMD具有更多的性能优势。据悉,微软也将在Azure云计算服务中使用EPYC Milan-X芯片。实际上除了数据中心业务,自2006年以来,AMD已经获得了第二高的CPU市场份额。AMD过去几年表现出色,分析公司Mercury Research最新报告显示:AMD在整体 x86 市场份额方面继续攀升,环比增长2.1个百分点至24.6%,相比英特尔的75.4%的市场份额,其差距已在逐步缩小。同时,AMD不光紧盯英特尔,其对另一芯片巨头英伟达也虎视眈眈。在周一的发布会上,该公司宣布了一款名为MI200的芯片,这是一种“加速器”,旨在加速某些任务,如机器学习和人工智能。新的AMD芯片旨在与英伟达的A100芯片竞争,后者与其他旨在加速人工智能的芯片一起,帮助英伟达成为美国上市的最有价值的半导体公司。据悉,位于田纳西州的橡树岭国家实验室将在其“前沿”超级计算系统中使用这种新芯片。不光瞄准行业龙头,AMD的野心还瞄准了规模较小的竞争对手。该公司宣布了一款名为“Bergamo”的新型中央处理器,将于 2023 年上半年出货。该芯片将拥有 128 个计算核心,这对于逐个核心出租芯片的云计算公司非常有用。上个月,AMD三季度财报显示其营收同比增54%,非GAAP运营利润翻倍,调整后EPS增78%,毛利率升超4个百分点,数据中心销售额翻倍。AMD首席执行官Lisa Su表示,最近一个季度,其数据中心芯片的销售额同比增长了一倍,占AMD销售额的20%。数据中心芯片是AMD嵌入式、企业级和半定制业务的一部分,该业务上一季度的销售额为19亿美元,同比增长69%。Su在周一表示,与Meta合作的更多细节将在本周晚些时候的开放计算项目峰会上讨论。同时,她还表示,公司将针对云市场提供Zen 4芯片版本产品,目前其正处于2022年推出Genoa的正轨之上,“Genoa”设计将搭载多达96核。 【期貨市場】 周一,黄金期货价格周一连续第三个交易日上涨,并创9月初以来的最高收盘价。纽约商品交易所12月交割的黄金期货价格上涨11.20美元,涨幅0.6%,收于每盎司1828美元。上周黄金期货上涨1.8%。 美国原油期货周一连续第二个交易日上涨,分析师表示,美国通过了基础设施支出一揽子计划以及沙特阿拉伯提高原油出口价格等举措,使原油价格得到提振。纽约商品交易所12月交割的西德州中质原油期货价格上涨66美分,涨幅0.8%,收于每桶81.93美元。 周一,十年期美债期货大幅上行收跌0.38%,CBOT国债主力合约收报131‘105。十年国债收益率收跌涨3.03%报1.497%。 【热点个股】 $PYPL$ PayPal三季度总体支付金额为3.0991亿美元,分析师预期3.1366亿美元。三季度调整后EPS为1.11美元,分析师预期1.07美元。三季度净收入61.8亿美元,分析师预期62.3亿美元。该股当日收涨1.61%报229.42美元,盘后一度张近6%后转跌。 $RBLX$ Roblox发布2021年第三季度业绩。财报显示,第三季度营收5.09亿美元,市场预期6.37亿美元,去年同期2.52亿美元;第三季度净亏损0.74亿美元,市场预期净亏损0.86亿美元。该股当日收跌1.27%报77美元,盘后一度飙升超35%。 $AMC$ AMC第三季度营收7.63亿美元,去年同期为1.2亿美元;净亏损2.24亿美元,去年同期净亏损9.06亿美元。当日该股收涨8.06%报45.06美元,盘后一度涨超5%后转跌。

发表评论 取消回复