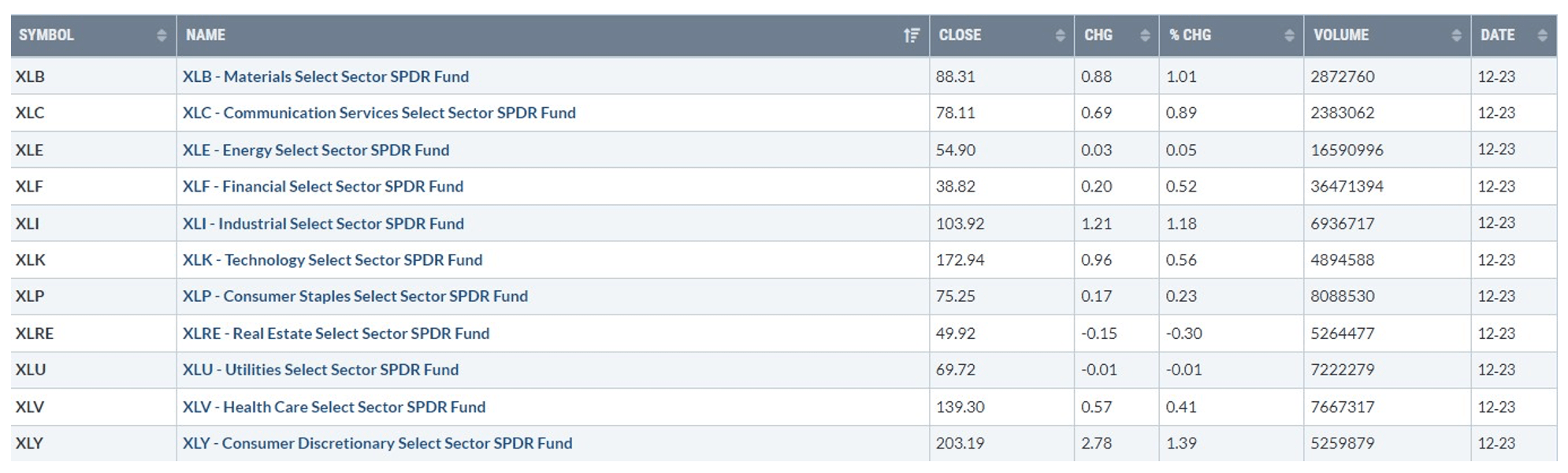

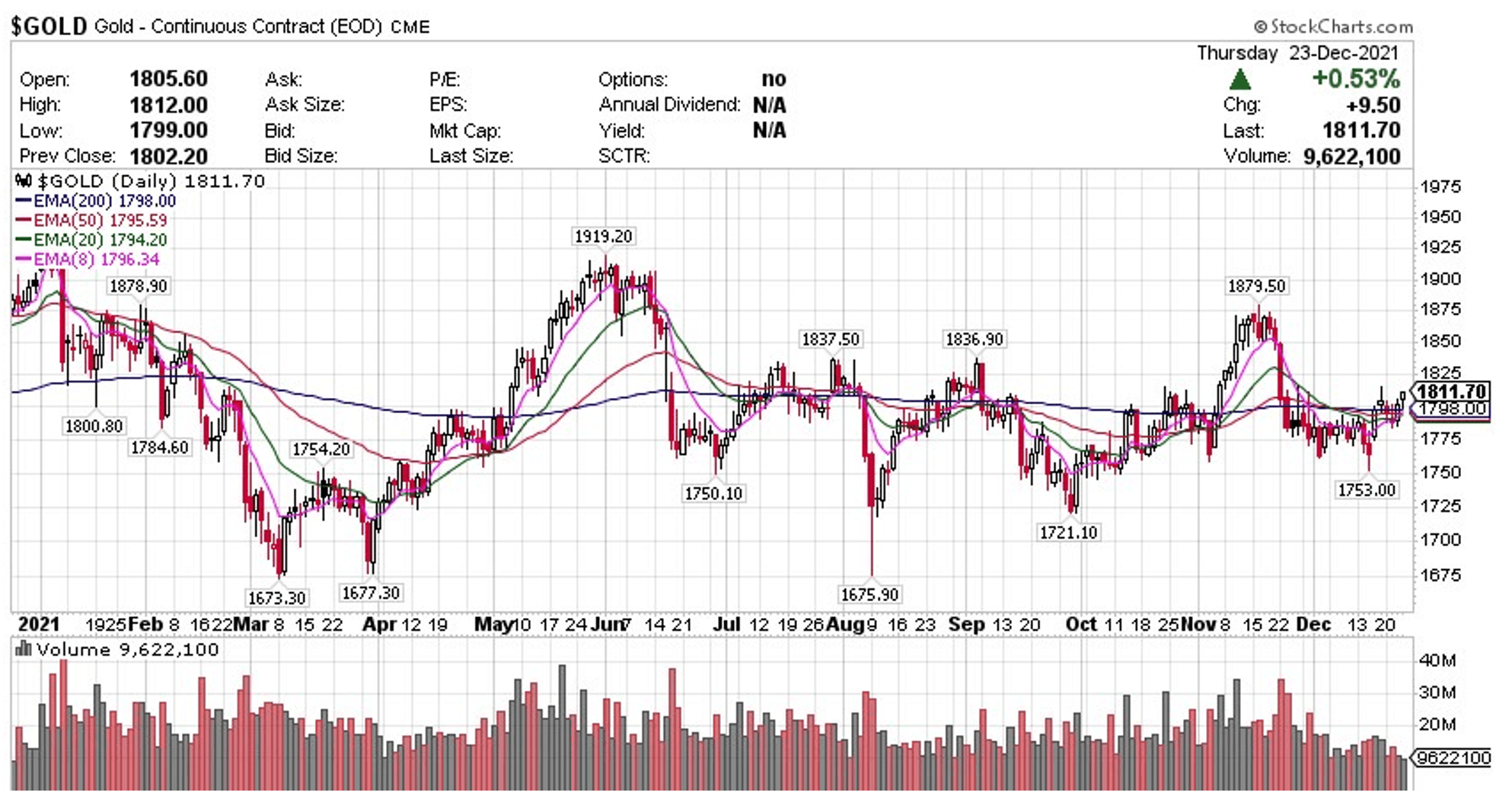

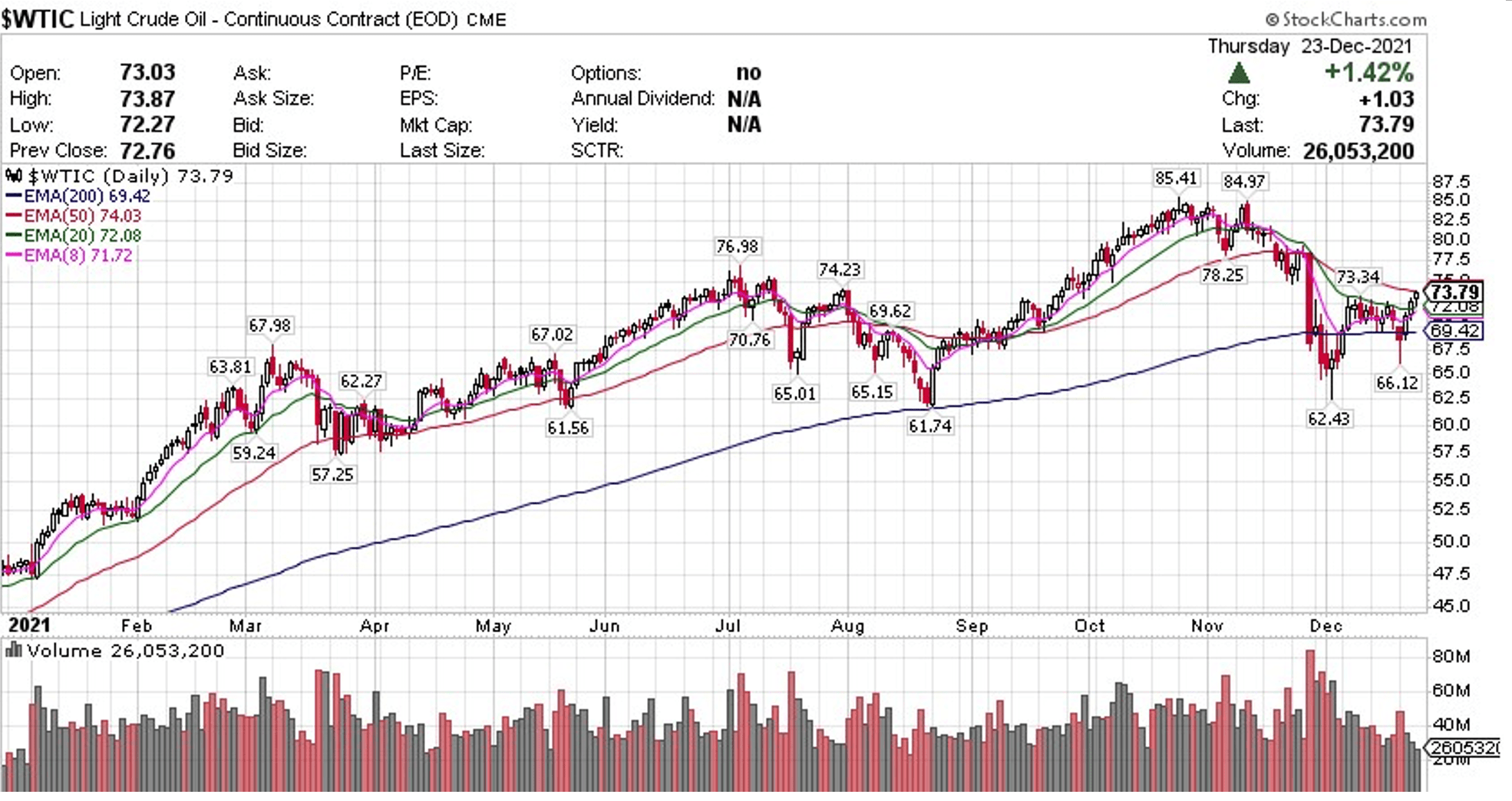

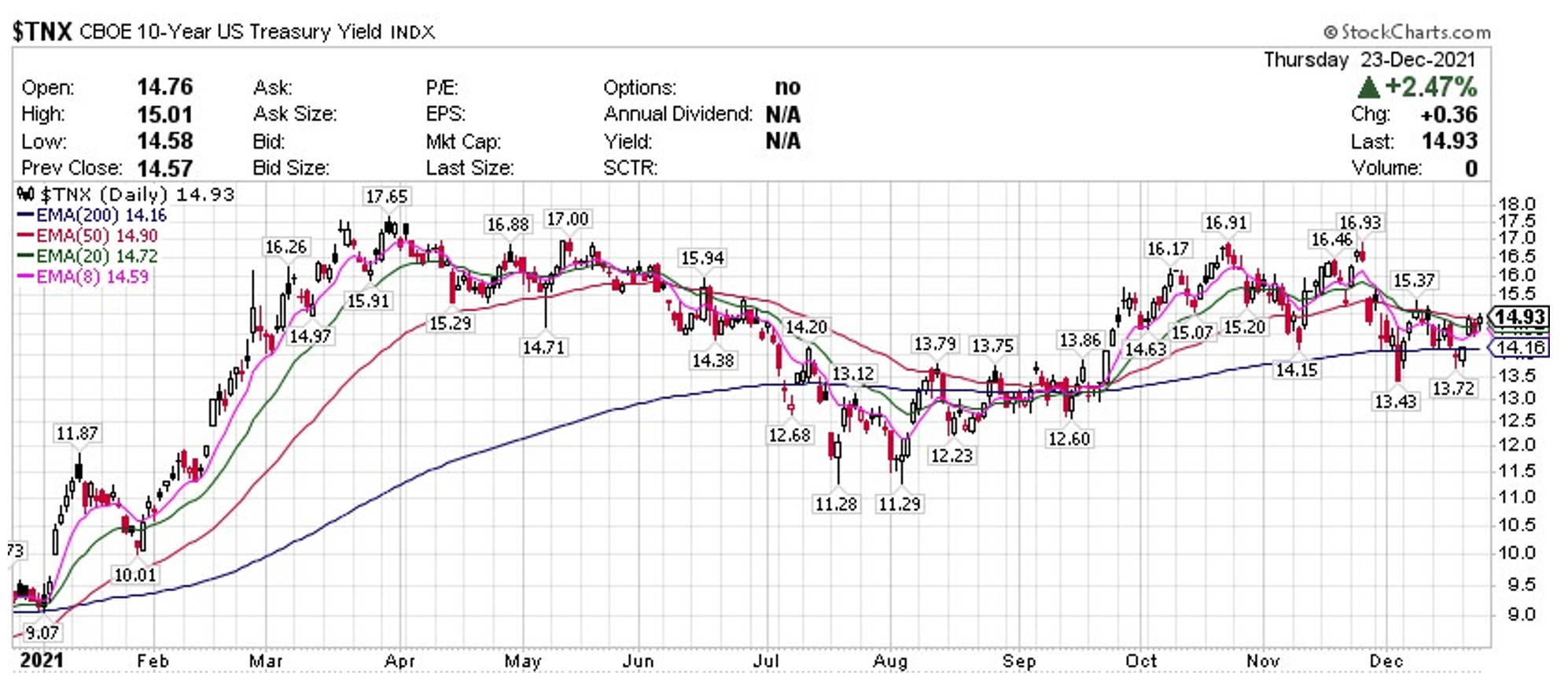

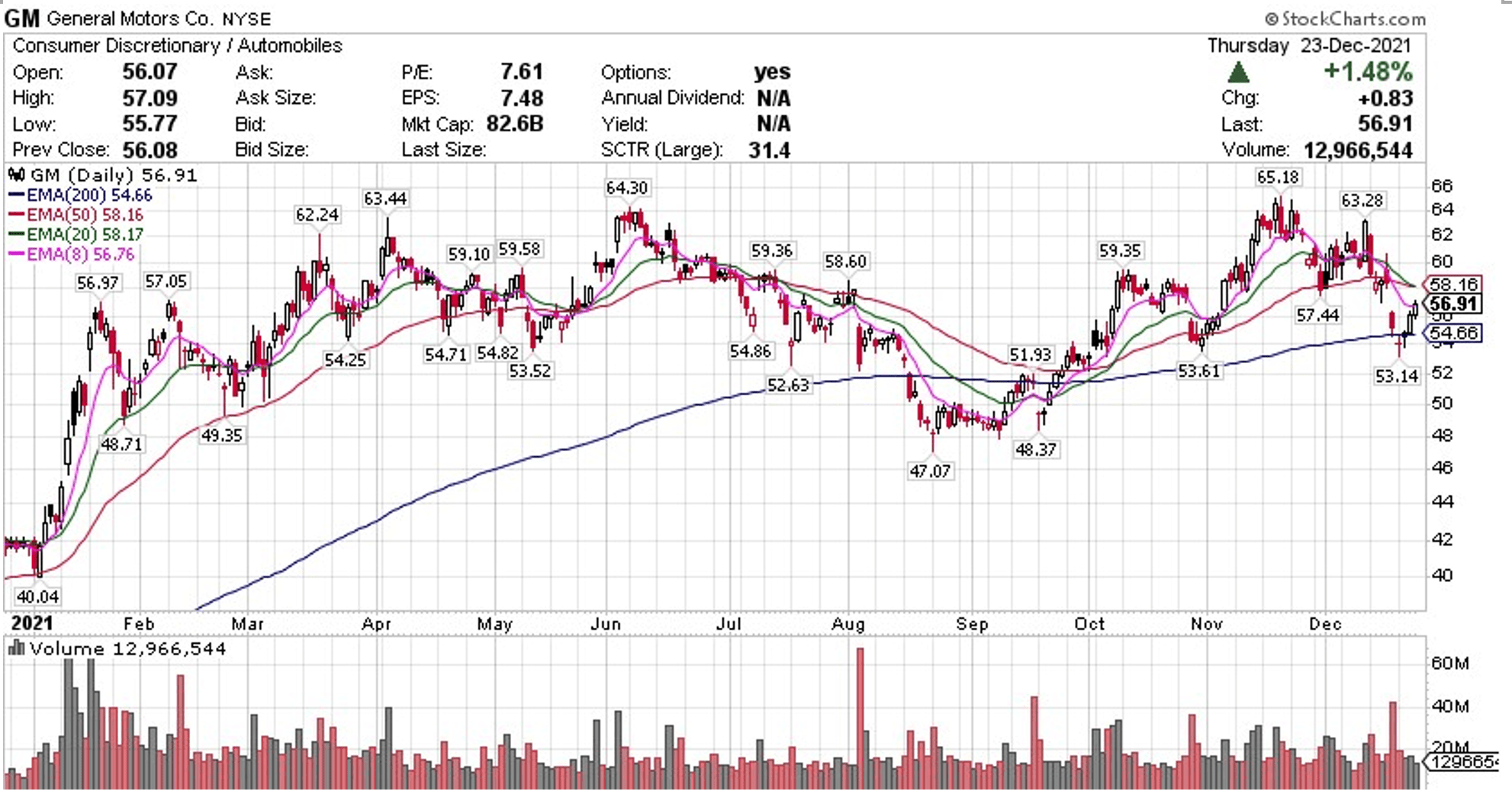

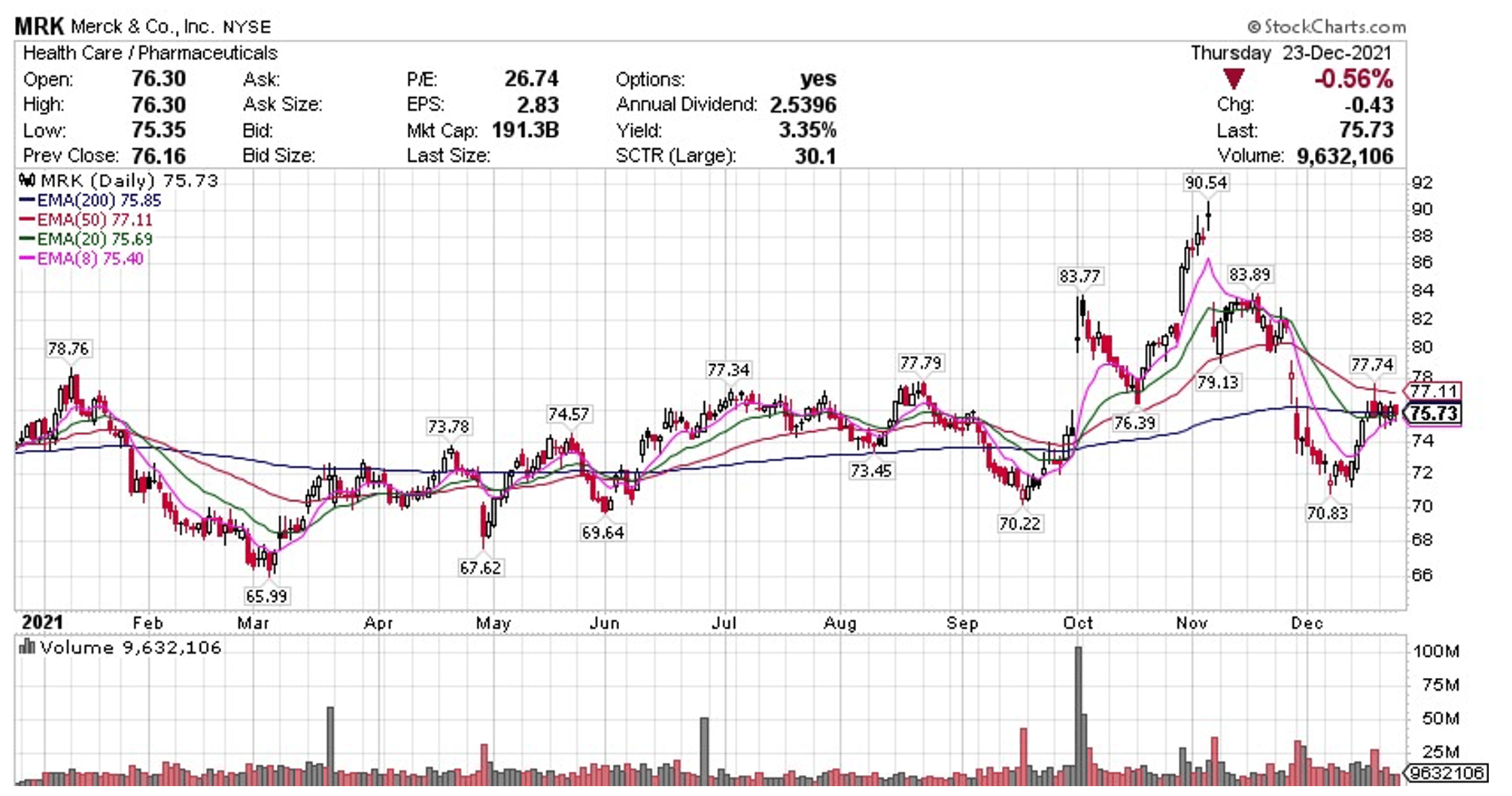

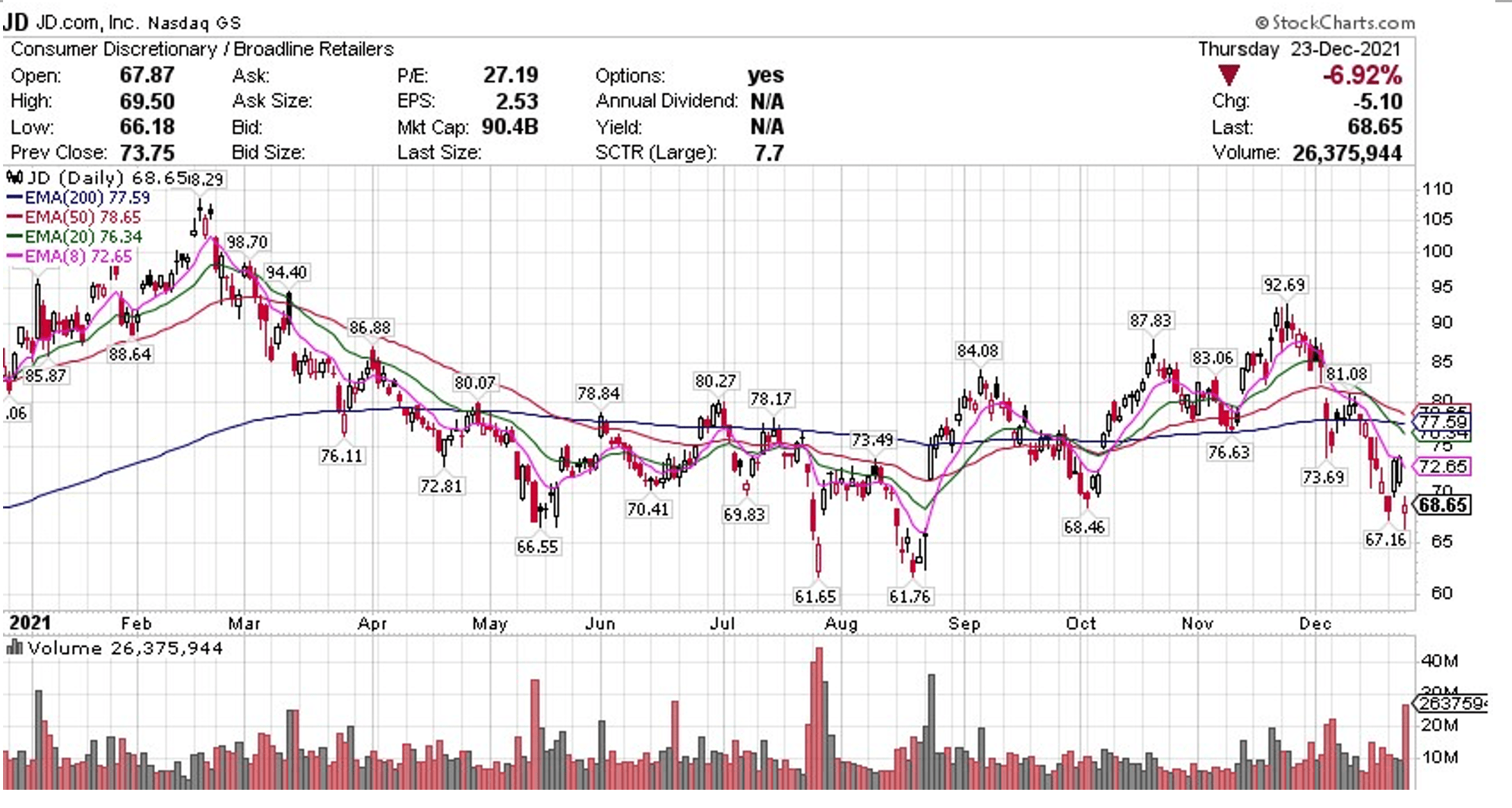

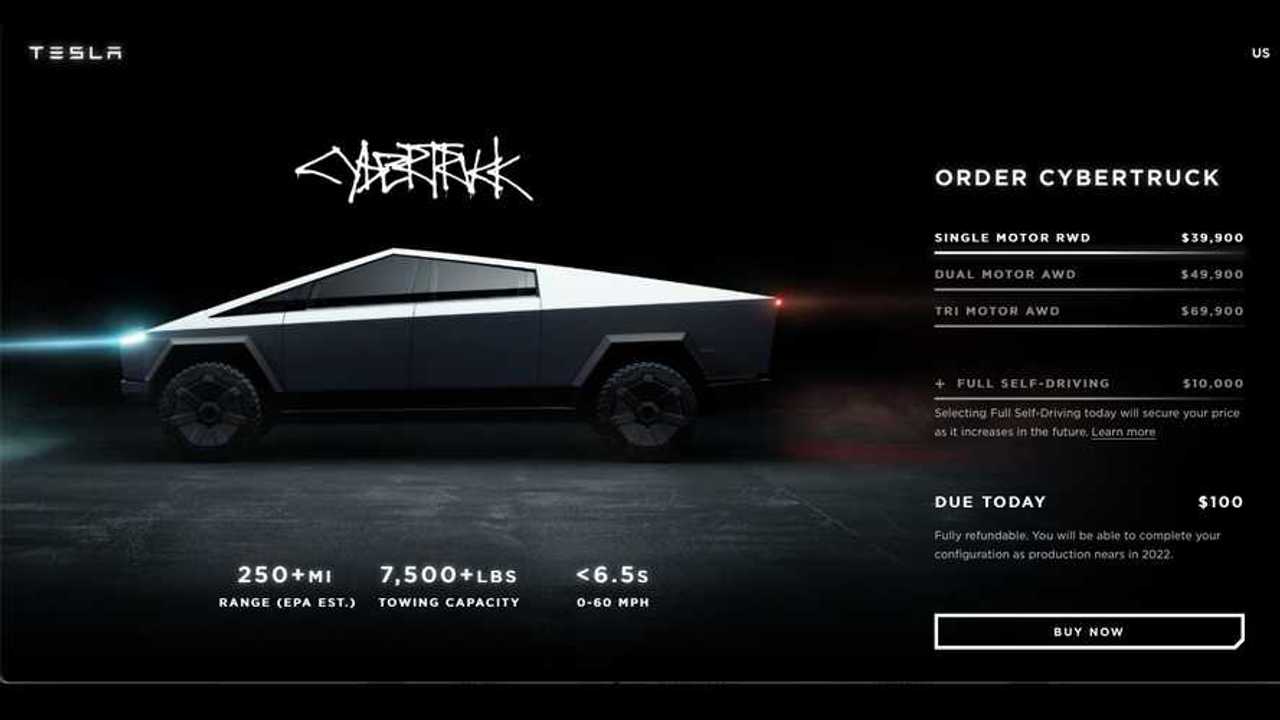

特斯拉(TSLA)收涨逾5.7%,领跑纳斯达克100指数的成分股,创将近两个月最大单日涨幅。美光(MU)科技涨超4.5%,携程集团(TCOM)涨约4.0%,阿根廷电商Mercadolibre(MELI)涨超2.8%,互动健身平台Peloton(PTON)和应用材料(AMAT)涨约2.1%,迈威尔科技(MRVL)则跌约0.7%,Zoom通讯(ZM)跌约0.8%,拼多多(PDD)跌超1.2%,京东(JD)跌超6.9%。人人网(RENN)收涨超15%,雾芯科技(RLX)涨超7%,腾讯(TCEHY)涨约5.8%,涂鸦智能(TUYA)涨超5.4%,迅雷(XNET)涨3.4%,蔚来(NIO)涨超2.2%,高途(GOTU)涨超2.1%,贝壳(BEKE),新东方(EDU)跌超2.3%。 标普指数连续上行,11板块基本收涨 标普500指数的11个板块多数收涨,可选消费板块收涨逾1.2%领跑,工业板块涨超1.1%,原材料板块涨超1.0%,通信板块涨幅不足0.7%,公用事业板块收跌不到0.1%,房地产板块跌超0.3%,仅此两个板块收跌。 【重要资讯】 美国新屋销售创七个月最高,房价再新高,同比涨幅近19% 美国商务部周四公布的数据显示,11月新屋销售环比增长12.4%,达到年化74.4万套,虽然不及预期,但创下今年4月以来的最高水平。10月新屋销售从此前的74.5万大幅下修至66.2万。美国11月新屋销售同比下降14%。新屋销售近来的高点是在今年1月,达到年化99.3万,创2006年底以来的最高水平。11月新屋价格中位值同比上涨18.8%至41.69万美元,创下新高。新屋价格均值也创下新高。财经金融博客Zerohedge点评称,房价上涨速度比之前的房地产泡沫时期快3到4倍。鲍威尔确实是时候加速Taper了。库存方面,截至11月底,市场上有40.2万套新房,高于10月份时的39.2万套。按照目前的销售速度,需要6.5个月的时间才能用完新房的供应,低于10月份的7.1个月;而在今年年初,这个数字是3.6个月。新屋的库存销售比远高于同期成屋。分地区来看,南部,西部和东北部地区的新屋销售上升,中西部地区的销售下降。由于成屋市场缺乏选择,再加上低抵押贷款利率和在家工作的美国人对更宽敞房产的渴望,这给了美国建筑商增添了信心,这助长了市场对新房需求。然而,交通瓶颈、材料成本上升和工人短缺拖慢了住宅建设的步伐,推迟了竣工时间,许多潜在的买家感觉价格过高。值得注意的是,新屋销售占美国房地产市场的不到10%,每月数据波动相对较大。新屋销售是在签订合同时计算的,它们被认为是比成屋销售更及时的楼市晴雨表,因为成屋销售是在房屋正式过户时计算的,存在一定的时滞。上日公布的数据显示,美国11月成屋销售总数年化环比增长1.9%,至646万户。就业稳定和抵押贷款利率处于低位,对成屋的需求构成提振。库存紧张,当前成屋供应量仅能维持2.1个月,价格低于50万美元的房屋量不足。成屋价格中位数35.39万美元,同比上涨13.9%,为连续117个月同比上涨。 美国前财长萨默斯警告:衰退即将到来,然后是“长期增长停滞” 美国前财政部长萨默斯发出警告,未来几年美国经济将面临严峻考验,有衰退和停滞的风险。近期,萨默斯在彭博社播客节目“Stephanomics”中表示,美联储发现通胀危险的时间太晚,而且迟迟不采取行动冷却物价,可能会导致经济陷入衰退中。萨默斯指出:如果美国经济可以持续地较热的方式运行,那将是一件好事,但现在通胀已经到了不引发经济衰退的情况下就难以降低的地步,就像70年代的惨痛教训。萨默斯在2021年的大部分时间多次指出,美联储、拜登政府和投资者都低估了疫情引发的通胀风险。他曾多次表示,美国CPI出现了自里根总统以来最大的涨幅 ,需要加大对需求的打压力度,以遏制价格飙升。与此同时, 萨默斯进一步指出,物价压力意味着金融市场的借贷成本可能会上升,尽管投资者押注于经济增长和通胀最终将受到控制。美联储官员本月预计,隔夜政策利率目标将从目前的零升至2023年底的1.60%,到2024年升至2.10%。但交易员们有不同的看法,欧洲美元期货在这两个日期的短期利率都在1.50%左右,而10年期美债利率目前低于1.50%。萨默斯指出:我对长期利率如此之低感到惊讶。市场已经预见到,我们将采取必要措施遏制通胀,而这一过程将是相当得紧缩。萨默斯还指出,通胀上升将侵蚀家庭的收入,目前还没有成功的通胀政策惠及工人的例子。他列举了英国和美国在上世纪70年代的行为,以及拉丁美洲的类似举措。这些措施本来想帮助的人却事与愿违。最后萨默斯总结称,“长期停滞”的风险依然存在,或会出现大萧条时期的局面,经济增长率下降,利率低于历史正常水平。从未来几年来看,长期停滞是一个真正的风险。 1982年以来的最高!美国11月PCE物价指数同比上涨5.7% 这也许正向美联储的政策制定者敲响警钟。12月23日周四,美国商务部数据显示,美国11月PCE物价指数同比上涨5.7%,与预期5.7%持平,前值修正值为5.1%,是1982年6月以来的最高水平,远远超过美联储2%的目标。部分上涨是由汽油价格推动的——汽油价格在11月大幅上涨。但美联储最青睐的通胀指标——剔除食品和能源价格的核心PCE物价指数在11月同比上升4.7%,较前值4.1%进一步上升,也高于4.5%的预期,为近40年来的最高水平。本月,美联储加快了taper的步伐,并暗示在必要时于明年初加息。如果利率持续居于高位,会削弱从房屋到汽车的一切消费需求,但也有助于抑制通胀。美联储官员预计到明年年底,通胀率将放缓至2.6%,但这仍将远远高于他们2%的目标。美联储18位官员中没有人预计明年通胀率会降至2%以下。高通胀也削弱了消费者信心,因为人们面临着不断上涨的成本,即使在职位有大量空缺且工资上涨的时候也是如此。总统拜登周二表示:这对工人阶级和中产阶级来说是毁灭性的事情。这真的很痛。政府方面正试图尽其所能增加石油和汽油的供应,并试图让港口开放更长时间,以缓解运输堵塞。美联储主席鲍威尔在上周的新闻发布会上表示:虽然通胀上升的驱动因素主要与疫情造成的混乱有关,但现在价格上涨已蔓延到更广泛的商品和服务领域。他指出,如果价格继续保持在高位,美联储将采取更多措施来控制价格:我们理解,高通胀会给人们带来巨大的困难,尤其是那些最无力支付食品、住房和交通等必需品的高昂成本的人。我们致力于实现价格稳定目标。但由于收入增长也有所放缓,美国人的个人支出增长在11月份也有所减速。分析师认为,10月份个人支出的意外增长是由对供应链可用性的担忧所推动的。分析师这一次准确地指出,美国11月的收入和支出都符合预期,分别为环比增长0.4%和环比增长0.6%。这是美国个人支出连续第9个月增长,而且明显远远高于收入增长。这意味着储蓄率正在下降,而且刚刚跌至2017年12月以来的最低点。这一通胀指标的大幅飙升使得实际个人支出环比保持不变,差于预期的0.2%,也远低于10月份的0.7%。 【期货市场】 黄金期货周四上涨并创5周来最高收盘价,本周亦录得0.4%的涨幅。周四纽约商品交易所2月交割的黄金期货价格上涨9.50美元,涨幅0.5%,收于每盎司1811.70美元,创11月19日以来最高收盘价。 美国原油期货价格周四收高。美国能源信息署(EIA)报告称美国原油库存降幅超出预期,令油价得到支撑。纽约商品交易所2月交割的西德克萨斯中质原油(WTI)期货价格上涨1.64美元,涨幅为2.3%,收于每桶72.76美元。 周四,10年美国国债主力合约小幅下挫,收涨0.18%报130‘160。10年国债收益率收涨2.47%报1.493%。 【热点个股】 $GM$ 通用汽车(GM)表示,公司取消现场参与2022年1月份消费者电子展(CES),但届时将以虚拟方式发布电动汽车雪佛兰SilverAdo。当日该股收涨1.48%,收报56.91美元。 美国食品和药物管理局批准默沙东抗病毒药物在18岁以上高危人群中紧急使用。但FDA表示默沙东抗新冠药物Molnupiravir不适用于18岁以下患者。当日该股收跌0.56%报75.73美元。 $JD$ 12月23日早间,腾讯宣布以中期派息方式,将所持有约4.6亿股京东股权发放给股东。本次派息后,腾讯对京东持股比例将由17%降至2.3%,不再为第一大股东,同时腾讯总裁刘炽平也将卸任京东董事。当日该股收跌6.92%报68.65美元。

发表评论 取消回复