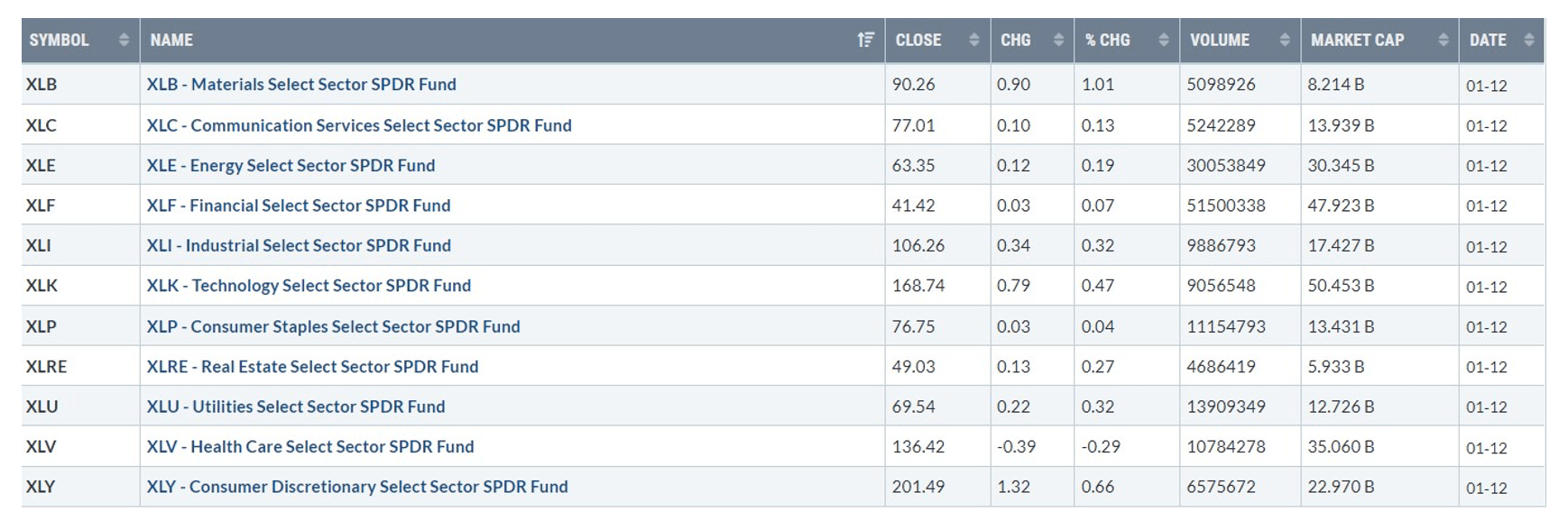

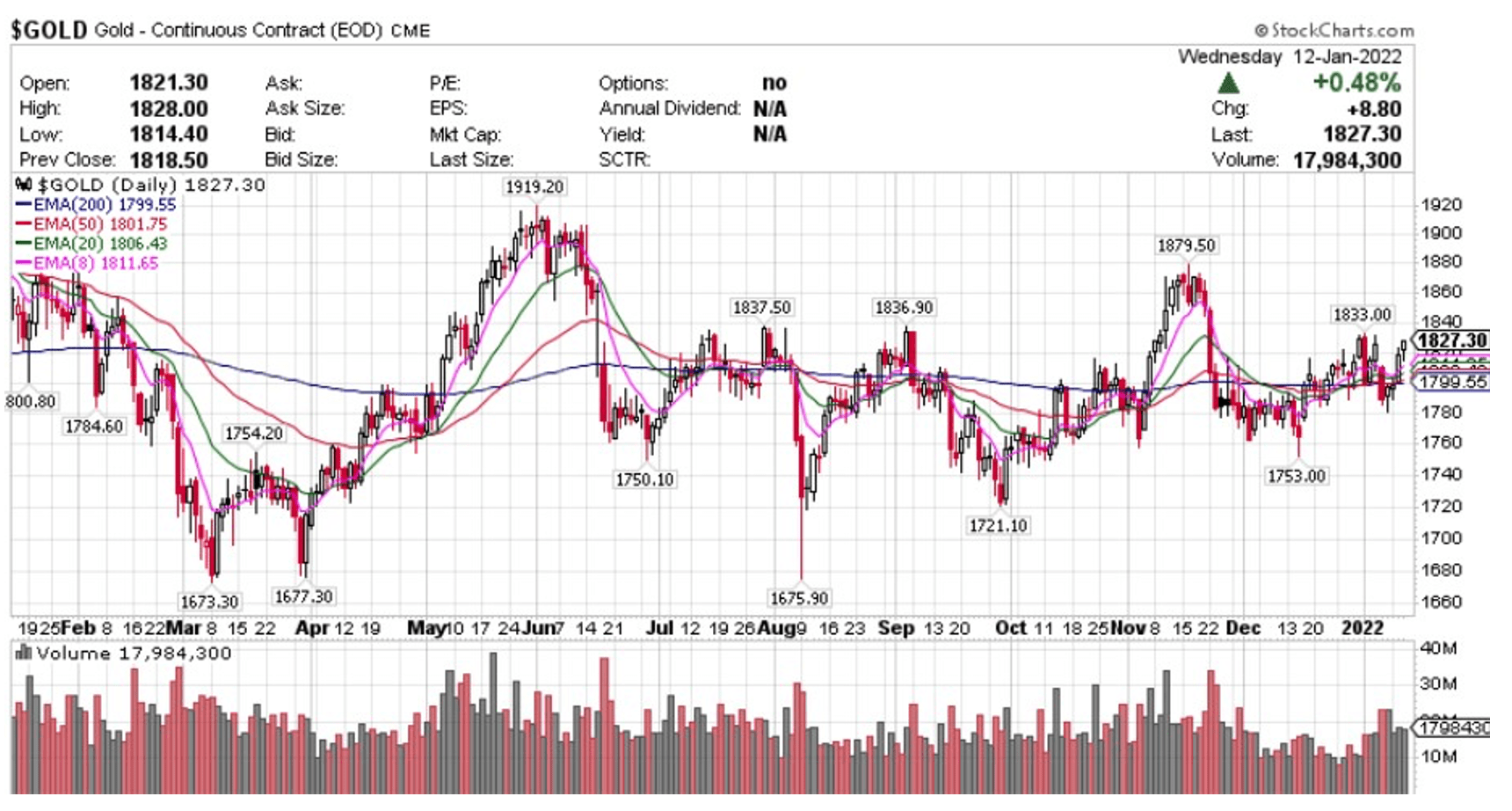

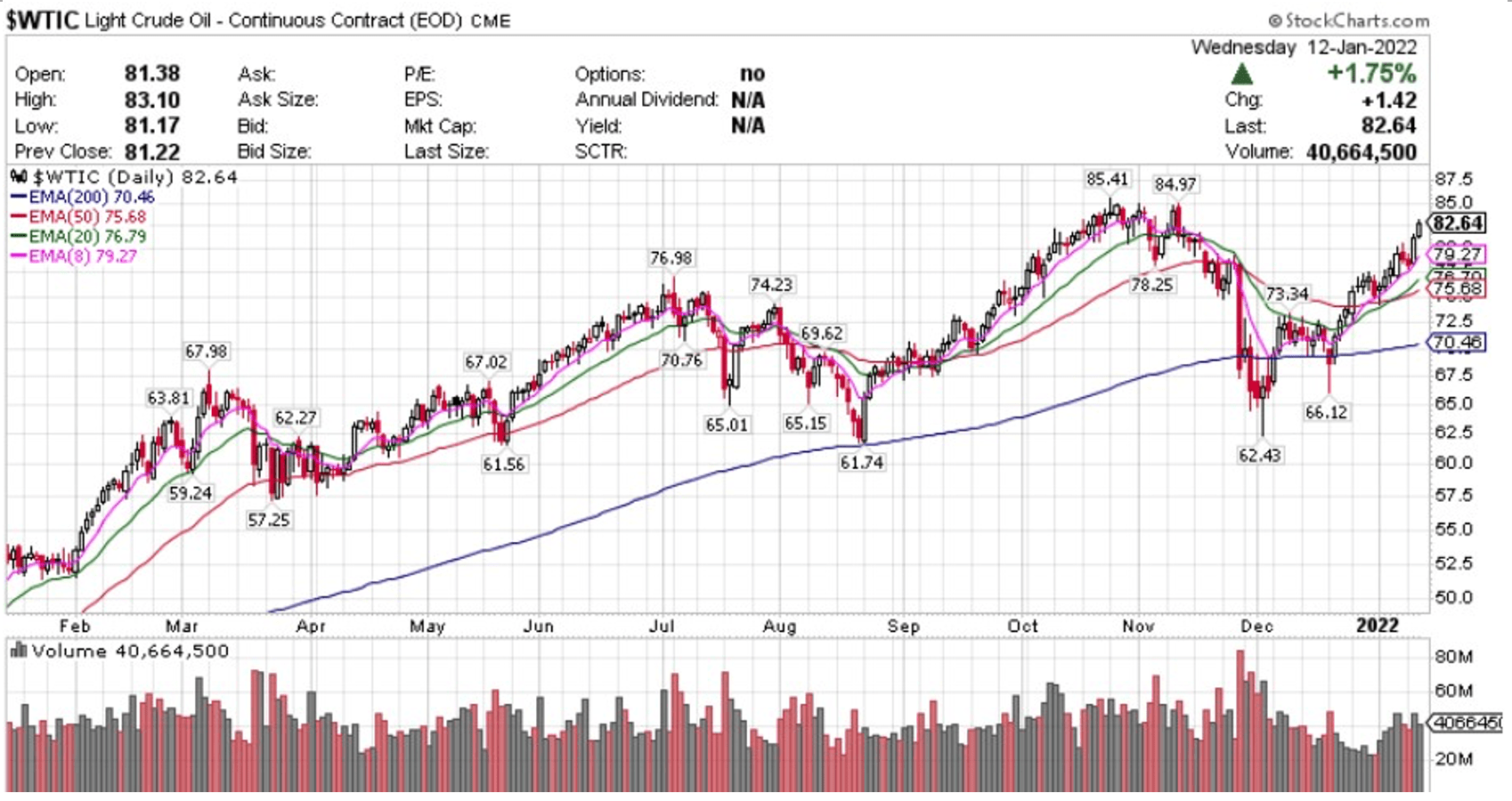

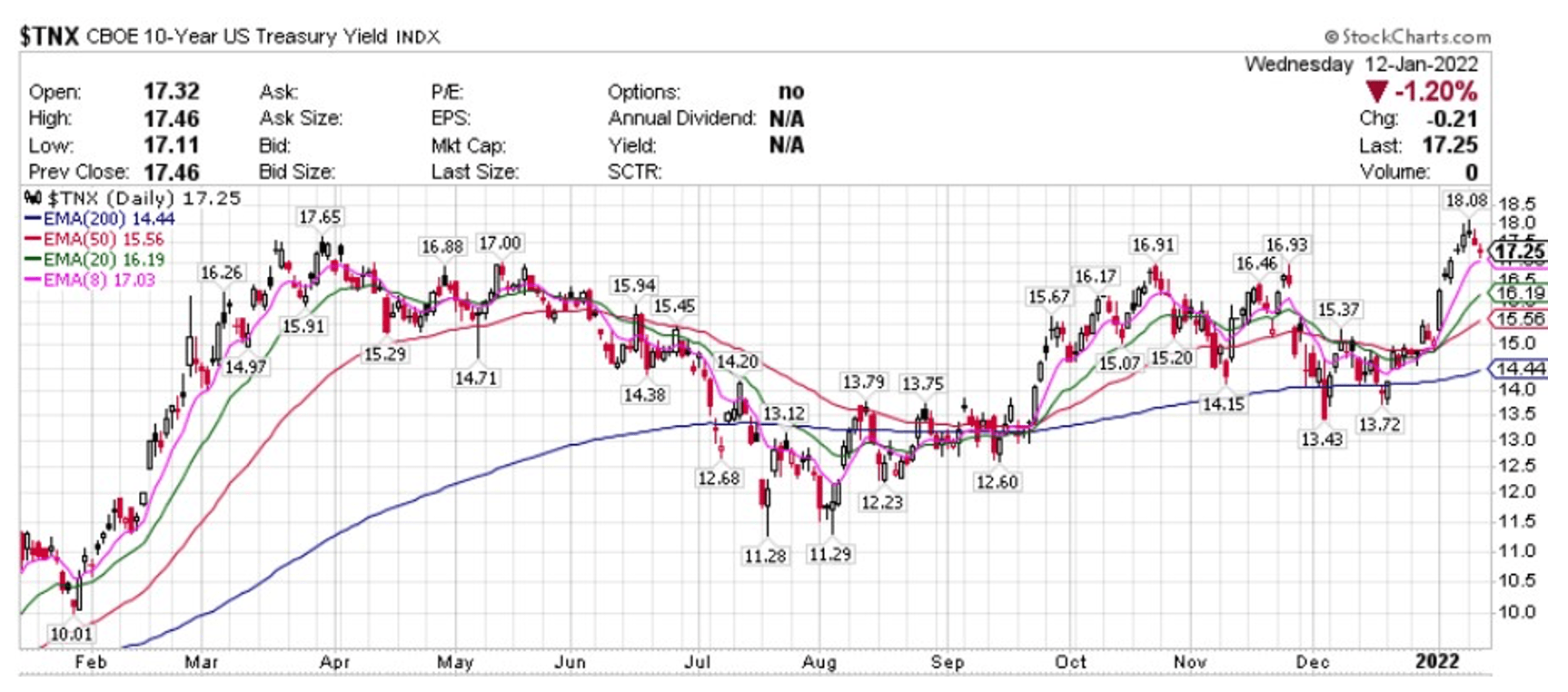

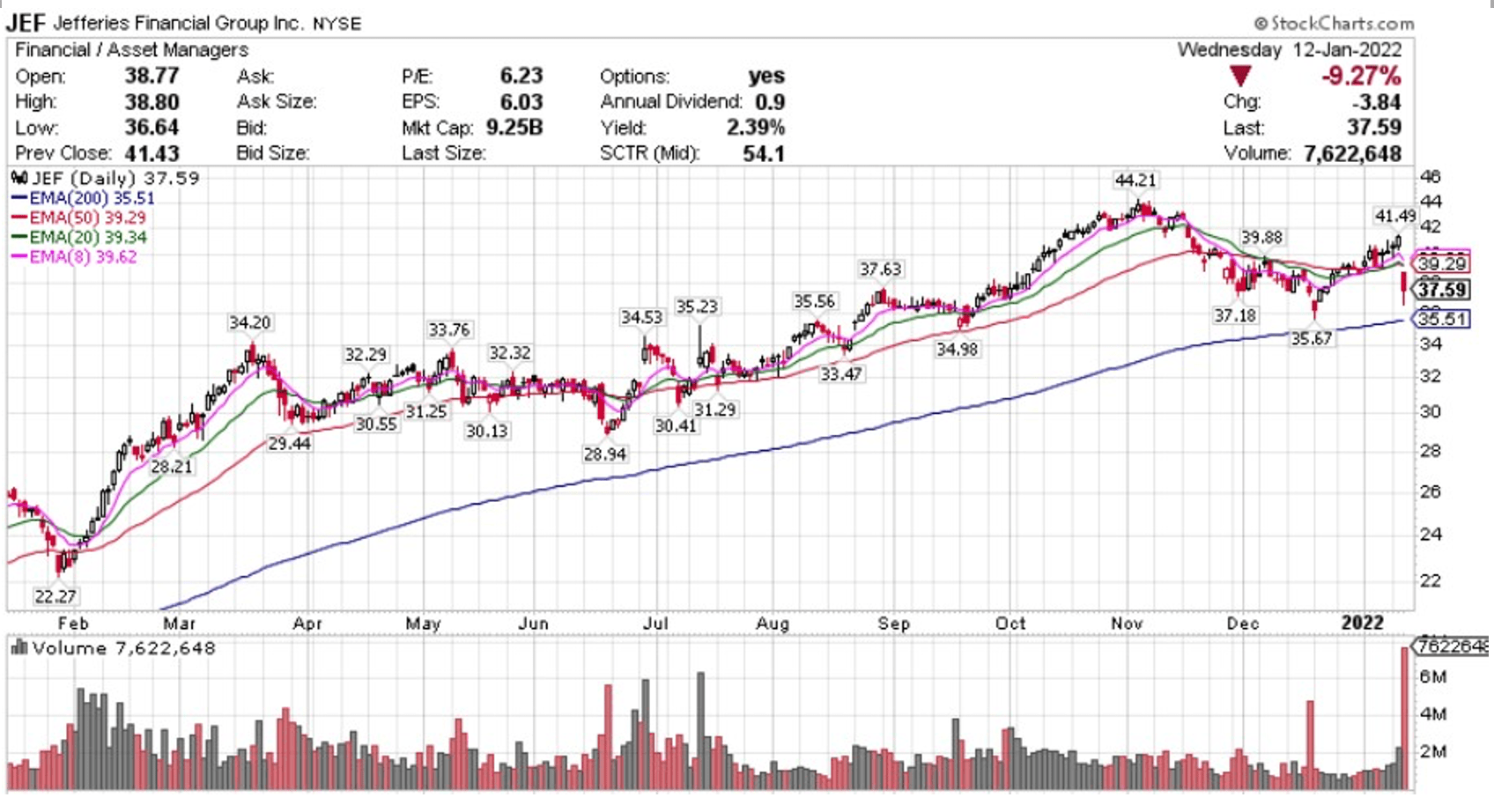

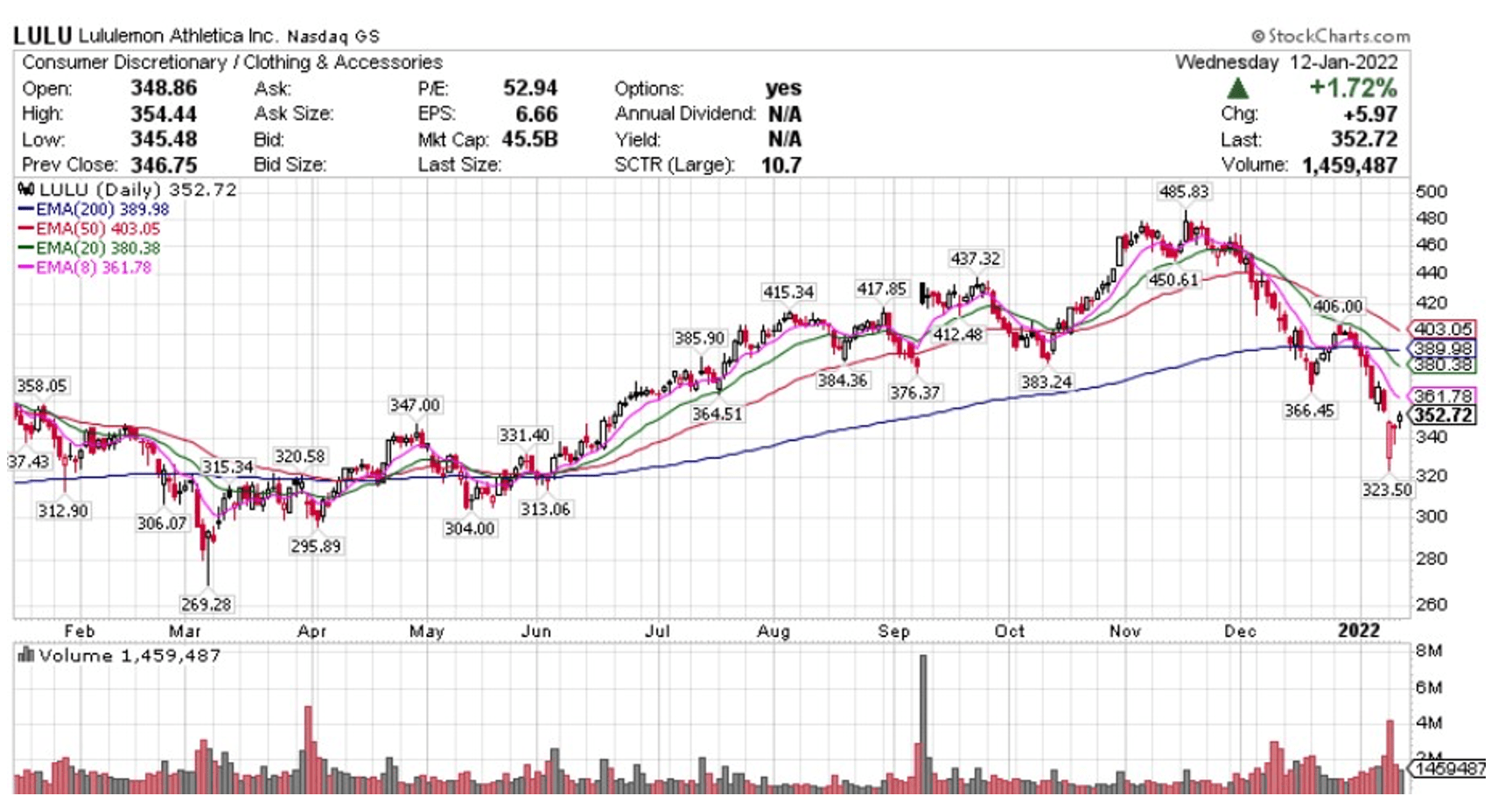

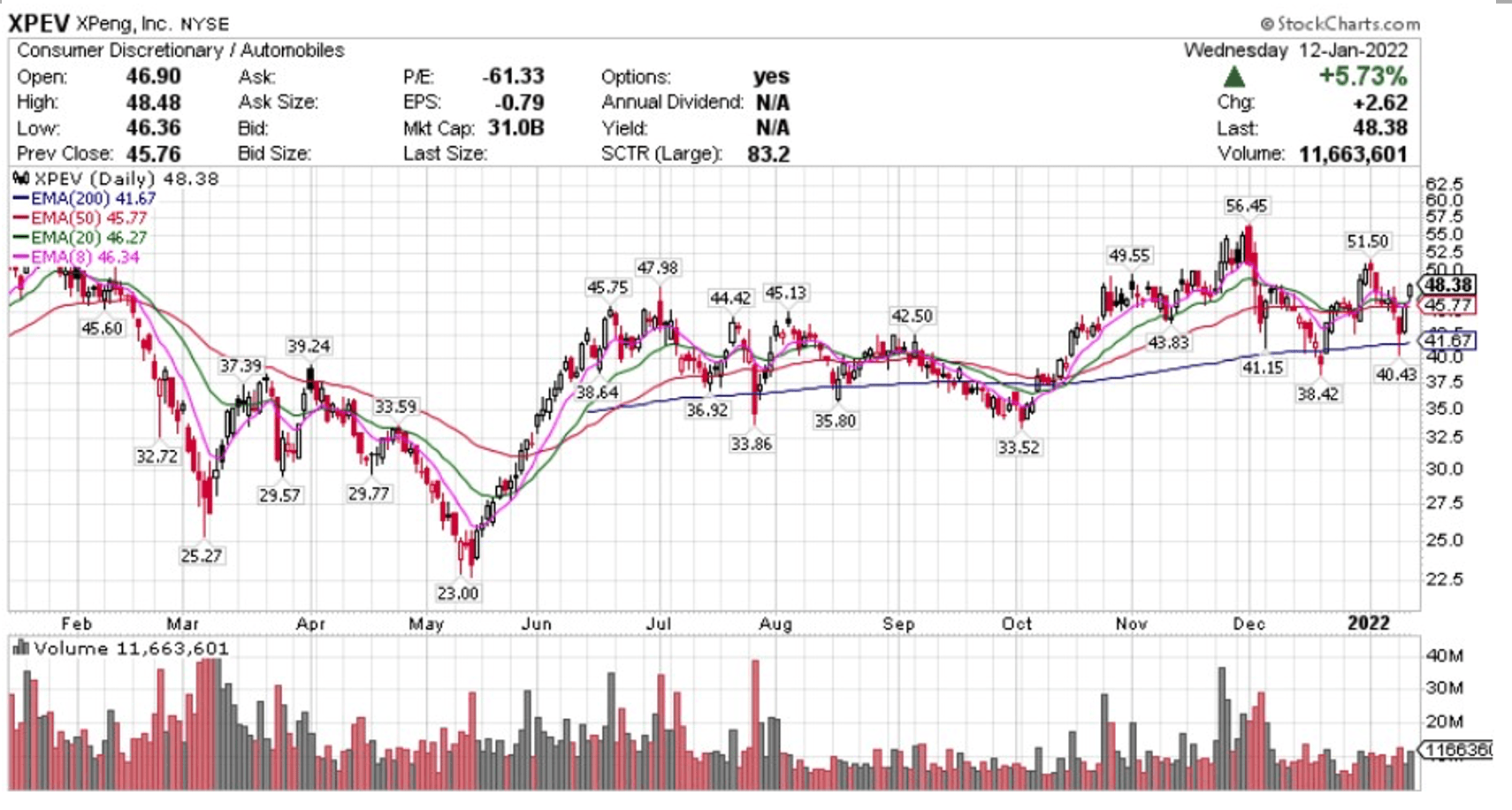

【每日热点】 Salesforce.com(CRM)和耐克(NKE)收涨将近1.3%,领跑道指成分股,卡特彼勒(CAT)、微软(MSFT)、联合健康(UNH)也涨超1.0%,雪佛龙(CVX)、美国运通(AXP)、沃尔玛(WMT)、默克制药(MRK)均跌超0.5%,WBA和强生(JNJ)跌约0.8%,高盛(GS)跌超3.1%。在道指成分股之外,大型银行摩根士丹利也收跌逾2.7%,美国银行(BAC)跌超0.7%,花旗集团(C)、摩根大通(JPM)、富国银行(WFC)最多略微涨超0.6%。 标普指数震荡上行,多数板块反弹收涨 标普500指数的11个板块普遍收涨,原材料板块涨超0.9%,可选消费板块涨超0.6%,信息技术板块涨超0.4%,通信、公用事业、工业板块最多涨0.3%,医疗保健板块则跌超0.2%,是唯一收跌的板块。 续创40年新高!美国12月CPI同比涨7%符合预期 美联储加息不仅是“板上钉钉”,而且或许需要提速了。1月12日,美国劳工统计局公布数据显示,美国12月CPI同比上涨7.0%,增速再次加快,这是自1982年6月以来最快的涨幅;同时也高于前值6.8%。这已经是该数据连续八个月达到或高于5%。12月CPI环比上涨0.5%,略低于前值0.8%。这是CPI连续第19个月上涨,核心CPI也飙升至1991年2月以来的最高水平。剔除波动较大的食品和能源价格后,核心CPI同比上涨5.5%,略高于预期值5.4%,也高于前值4.9%;核心CPI环比上涨0.6%,高于前值和预期值0.5%。在细分类别中,大宗商品、新车、二手车和卡车的价格涨幅最大。由于供应链限制了新车生产,二手车价格在疫情期间一直是通胀飙升的助推因素,12月二手车价格环比上涨了3.5%,较去年同期上涨了37.3%。能源涨幅实际上有所减小:12月能源价格环比下跌0.4%,燃料油下跌2.4%,汽油下跌0.5%。尽管如此,能源成本指数在这一年里同比上涨29.3%,其中汽油价格上涨了49.6%,而食品价格指数同比仅上涨6.3%。住房成本环比上涨0.4%,同比涨幅从3.84%上升至4.13%。这是自2007年2月以来的最快增速。服务业通胀水平上升至3.7%,是自2007年1月以来的最高水平;商品通胀同比飙升10.7%,是自1975年5月以来的最高水平。美联储主席鲍威尔昨日在听证会上表示,疫情后经济重新开放的供需失衡和供应链瓶颈是抬高通胀的很大原因,希望今年能够“恢复正常的供应状况”,但供给方面的限制非常持久,没有取得太大进展。他解释道,美联储之前预测通胀是“暂时高企”出错,一是没有想到供应瓶颈如此顽固且改善的进展缓慢,二是没想到需求的强劲增长会如此专注于商品方面。由于美联储“不可以或无法直接影响供应链条件”,只能通过货币政策在需求端调节:“预计商品和工人的供应阻塞将得到缓解,再加上货币政策支持减少,有助于供需恢复到同一水平。目前我们的政策非常宽松——正在鼓励需求,美联储正试图到达一个保持中立、甚至政策稍紧的位置。”有分析称,鲍威尔的言论暗示,如果需要阻止物价飙升,美联储将加息超过现在的计划,目前央行官方预测是今年加息三次,但高盛和摩根大通在内的主流投行都预计今年加息四次。通货膨胀一直在蚕食工人工资的增长。然而,12月实际平均时薪小幅增长0.1%。但根据美国劳工部的数据,工人的实际收益同比下降了2.4%。 美联储褐皮书:受奥密克戎影响,部分地区经济增长预期减弱 美东时间1月12日周三,美联储发布了俗称“褐皮书”的地区经济调查报告,结果显示在2021年的最后几周,整个美国的经济活动以温和的速度增长,但部分地区的企业对未来几个月的增长预期有所回落。供应链问题和劳动力短缺问题持续存在,仍然限制经济增速。相较去年12月美联储发布的褐皮书调查报告来看,就业人口温和增加,但对额外工人的需求仍然强劲。大多数地方联储所辖地区的消费者物价继续稳固上涨,但部分联储留意到,物价涨幅较以往数月有所放缓。 此外,10个联储银行在报告中表示受到奥密克戎影响,对未来经济增长的乐观情绪在部分地区有降温现象。(对经济增长的)乐观情绪仍然很高,但有所减弱,因为对未来6个月经济持续增长表示积极预期的企业比例缩小了。多数地方联储报告了地区物价继续稳固上涨的情况,但也有部分联储报告指出物价上涨的速度比最近几个月经历的强劲速度稍有减缓。美国此前公布的11月CPI同比上涨6.8%,达到近40年新高。面对居高不下的通胀,美联储主席鲍威尔先是改口“通胀并非暂时的”,昨日又在出席连任听证会上表示,后疫情时期的经济可能和此前经济扩张有所不同,并向美国人民承诺将避免高通胀变得根深蒂固。报告显示,各个行业的服务提供商和商品生产商,都受到来自批发和材料价格成本上升的压力。一些联储将高成本归因于持续的供应链中断;也有一些地区反应运输瓶颈在最近几周已经稳定下来,但采购成本仍然很高。同时,值得注意的是,持续的劳动力短缺和相应的工资增长也给企业带来了更多的成本压力。此前公布的美国12月Markit制造业PMI终值为57.7,创2020年12月以来的新低。美国12月制造业活动失去了一些动能,由于需求降温,新订单增长速度为一年来最慢;与此同时,全球供应链压力指数显示,困扰世界近两年的供应链紧张局面或将见顶,供应链瓶颈有所改善,成本压力在缓解。报告显示,近几周,美国就业率温和增长。但多数地方联储辖区对额外工人的需求仍然强劲。受到奥密克戎新冠病毒影响,职位空缺有所增加,但总体就业增长受到持续的劳动力短缺的限制。华尔街见闻稍早前文章提及,美国七日平均新增病例数已达到每天75.4万例,越来越多的行业受到劳动力短缺的影响。此前,美国劳工部1月发布的职位空缺及劳动力流动调查(JOLTS)显示,美国11月JOLTS职位空缺1056.2万人,该月有创纪录的450万美国人辞职,其中仅休闲和酒店业的退出人数就超过百万,更加凸显雇主留住员工的艰难。劳动力市场的紧张状况推动了美国全国范围内工资的强劲增长,一些地区在报告中强调了与非工资福利相关的劳动力成本的额外增长。许多地区的报告指出低技能工人的工资增长特别强劲,各行业、各工人群体和各地区的报酬增长远远高于历史平均水平。除工资增长外,报告表示多数地区雇主对工作需求进行了调整,比如适应兼职工作或调整资格要求等,以吸引更多的劳动力并保留现有员工。褐皮书(the Beige Book)是美联储每年发布八次的美国经济展望调查报告 【期货市场】 黄金期货周三继续上涨,美元大幅下跌,国债收益率小幅下行助推黄金涨幅。 2月份黄金价格收涨8.8美元,涨幅0.48%,至每盎司1827.3美元。 美国原油期货价格周三继续上行,美国能源信息署(EIA)发布的原油库存周报显示,截止1月7日当周,美国原油库存下降455万桶,美国原油库存连续第七周下降。纽约商品交易所2月交割的西德克萨斯中质原油期货价格上涨1.42美元,涨幅为1.75%,收于每桶82.64美元。 周三, 10年美国国债主力合约小幅震荡,收跌0.01%报128'120。10年国债收益率收跌1.2%报1.725%。 【热点个股】 $JEF$ Jefferies Financial Group公布季度收益为每股1.36美元,比预期的1.34美元高出1.49%。这比去年同期每股1.11美元的收益增长了22.52%。该公司公布的季度销售额为18.1亿美元,比预计的19.0亿美元低4.79%。当日该股大跌近10%收报37.59美元。 $LULU$ Lululemon周一下调了其第四财季的收益预期。露露柠檬公司表示,现在预计其净收入和盈利将处于之前公布的范围的低端。其首席执行官表示,由于新冠病例的激增和疫情防控措施的不断改变,公司的收益情况受到了多个方面的影响。但该股当日依然收涨价1.72%報352.72美元。 $XPEV$ 周三当日,中概股集体上行,新能源汽车股表现突出。受到行情提振,小鹏汽车当日大涨近5.8%收报48.38,美元。

发表评论 取消回复