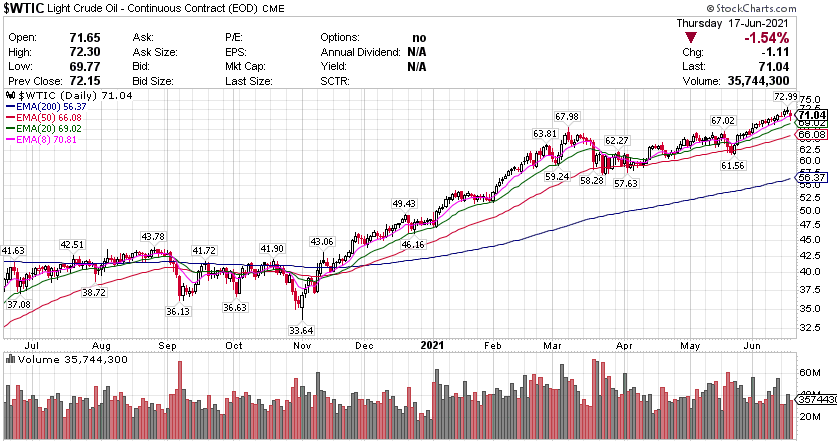

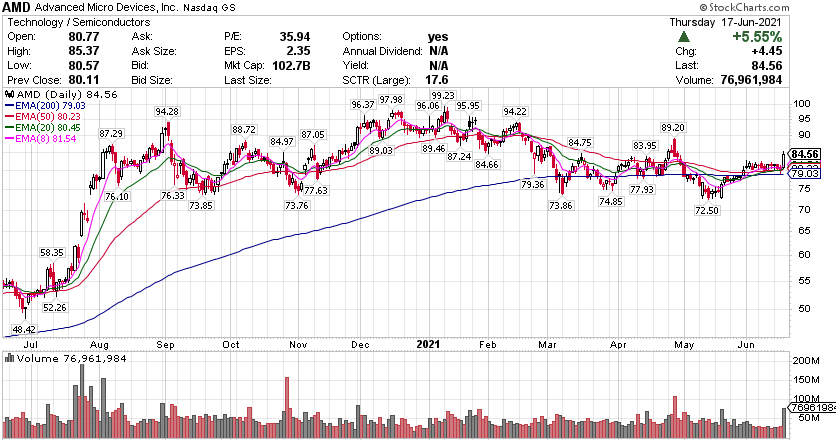

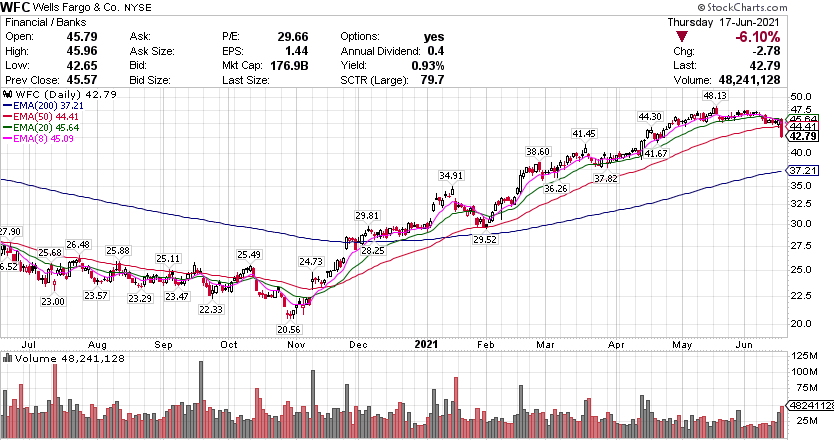

道指初步收跌约200点,成分股卡特彼勒(CAT)和陶氏化学(DOW)跌约3%,银行股高盛(GS)和摩根大通(JPM)在美联储6月利率决议声明发布翌日跌超2%,但微软(MSFT)和苹果(AAPL)仍然涨超1%。半导体指数(SMH)涨超1%,个股AMD涨超5%,赛灵思(XLNX)涨约5%,英伟达(NVDA)涨约5%,希捷科技(STX)则跌超4%。 中概股理想汽车(LI)涨超8%,小鹏汽车(XPEV)涨超7%,蔚来汽车(NIO)涨约5%,富途证券(FUTU)涨超4%,唯品会则跌超4%,高途教育(GOTU)跌约8%,好未来(TAL)跌约14%。 标普500微跌,能源、银行板块重挫 标普500指数11大板块中,4大板块收跌;能源板块大跌超3.4%,材料、金融板块跌近2%,工业板块跌1.57%。此外,科技板块收涨超1%支撑标普。 【重要資訊】 逆回购工具用量一日激增突破7000亿美元 虽然美联储本周会议继续保持接近于零的政策利率目标不变,但上调了两大管理利率,调整了利率控制的工具包,追逐短期收益的资金无疑嗅到了香味。联储用于控制短期利率的重要工具一日需求激增45%,再创历史新高。纽约联储公布,美东时间6月17日周四,共有68名对手方在美联储的隔夜固定利率逆回购中接纳了总计7560亿美元。这意味着,美联储逆回购工具本周四的单日用量较周三的5029亿美元增加2531亿美元,增幅高达45%,继本周一之后再创历史新高,较本周一的前纪录5839亿美元高逾29%。而且,周四的对手方较周三的53名增长了28%。华尔街见闻注意到,自上周三用量史上首次突破5000亿美元大关以来,美联储逆回购工具的单日用量已连续七个交易日超过5000亿美元,截至本周四,短短一周左右就增长了2000多亿美元,增幅超过50%。截至本周一,逆回购工具用量连续六个交易日刷新最高纪录。周二较周一环比减少740亿美元,创4月1日以来最大单日降幅,周三略有回升逾2%。周四的增幅创单日最高纪录。值得一提的是,本周四逆回购工具用量暴增的前一天,美联储本周三会后刚刚宣布,将作为联邦基金利率区间上限的超额准备金利率(IOER)和下限的隔夜逆回购利率(ON RRP)都上调5个基点。美联储本周三上调IOER和ON RRP后,华尔街机构就预计,隔夜逆回购工具的用量会继续加大。金融博客Zerohedge称,现在隔夜逆回购工具创造的无风险收益已经超过了很多短期的美国国债。瑞银分析师预计,美联储的管理利率调整可能让逆回购工具用量进一步升高,部分增量来自政府资助企业(GSE),因为GSE现在可以得到比之前存在美联储零利率更高的收益。此外,让准备金离开银行系统应该会降低年末资产负债表压力增加的可能性。摩根大通评论称,尽管美联储此举缓解了短端利率的下行压力,供需失衡仍然存在,“并且在中期内可能会继续加剧”。 美国八大州计划提前退出纾困援助 由于美国的八个州计划提前退出疫情临时纾困计划,本周末将有超过40万人被迫失去失业救济金。目前,计划退出疫情纾困计划的州包括阿拉巴马州、爱达荷州、印第安纳州、内布拉斯加州、新罕布什尔州、北达科他州、西弗吉尼亚州和怀俄明州。根据美国全国广播公司(NBC)财经频道对劳工部数据的分析,当以上八个州结束疫情纾困计划时,417000名工人将会失去失业救济金。该失业救济金包括每周额外的300美元失业金,以及为自雇人士和长期失业者等特定群体提供的福利。当然,这只是一个开始。到今年9月6日,美国将有25个州退出疫情临时纾困计划,这将影响大约400万的失业金申领者。目前,这些州的州长普遍声称大量发放失业金会让一些人在家里不工作,从而造成劳动力短缺并使企业遇到招聘困境。此前美国4月和5月的非农数据都大幅不及预期,其中4月的数据只有预期的四分之一。也有些人认为,自2020年3月通过CARES纾困法案以来,纾困金计划仍在阻碍创造就业机会。与疫情之前相比,美国仍然减少了760万个工作岗位。毕竟,联邦政府牵头的疫情临时纾困计划所发放的失业救济金,对失业工人来说并不是小数目。芝加哥大学经济学家Peter Ganong估计,失业工人每周领取300美元救济金,大约42%的工人拿到手的这些金额是失业前工资的一半以上甚至更多。此前,阿拉斯加、爱荷华、密西西比和密苏里四个州已经在上周六停止了失业金的发放。据CNBC分析,这影响了大约291000人。 美联储预期提早加息,长期美债收益率大跌 6月17日周四,在美联储FOMC意外转鹰、 “点阵图” 暗示将提前至2023年加息的一天后,美国长期国债收益率大跌,回吐昨日全部涨幅,收益率曲线更加趋平。分析称,一方面,美联储加息时间提前抑制长期通胀预期,促使长债收益率深跌、收益率曲线走平,同时,这也是QE即将终结的号角,市场对 “流动性盛宴” 的惯性思维亟需转变。10年期基准美国国债收益率重回1.50%关口下方,日内最深下行9.7个基点,日低下逼1.47%,昨日曾从不足1.50%飙升至1.569%。30年期美债收益率日内最深下行16个基点,创2月以来最大盘中跌幅,日低至2.049%,刷新2月中旬来的四个月最低。昨日涨幅相对不大,曾从2.18%升至近2.21%,因此今日跌势更加醒目。五年期与30年期美债收益率曲线更为趋平,中期与长期美债典型代表的收益率息差骤降至118个基点,曲线为去年11月以来最平状态。昨日FOMC会后,五年期美债收益率曾暴涨超11个基点。据彭博社数据,过去两天的综合美债收益率曲线趋平幅度,为去年3月流动性危机以来的最高水平。有分析认为,美联储最新点阵图预期2023年底之前将加息两次,这一转变推高了较短期限的市场利率,并制约了长期通胀预期,导致美债收益率曲线趋平。货币市场交易员们甚至把对美联储加息25个基点的定价预期提前到了明年第四季度。MUFG Securities Americas 美国宏观策略主管George Goncalves认为,美联储“作为通胀斗士的可信度”,给此前担心购买长久期国债作为投资的人们大开绿灯,市场参与者开始购入长期美债,用来对冲投资组合中其他风险更高的头寸。道明证券的全球利率策略主管Priya Misra也认为,继美联储在6月政策会议上发出鹰派信号之后,再通胀交易(reflation trade)遭受了“重大挫折”,建议退出押注五年/30年期美债收益率曲线陡峭化的交易。高盛集团首席利率策略师Praveen Korapaty也持类似观点。财经媒体CNBC则认为,铜等基础金属价格继续周度下跌,债券交易员正在关注大宗商品的大幅抛售。债券收益率通常与大宗商品同步变动,因为它们都被视为全球经济增长的晴雨表。今日最新数据显示,上周美国首申失业金人数增至41.2万,重回40万关口上方,高于市场预期的36万人,避险需求也导致部分投资者回流美债市场,进而压低债券收益率。 【期貨市場】 黄金期货价格周四蒙受了一年来的最大单日百分比跌幅,纽约商品交易所8月交割的黄金期货价格下跌86.60美元,跌幅4.7%,收于每盎司1774.80美元。 原油价格周四从多年高位下跌近2%,布兰特原油期货 下跌1.31美元,或1.8%,结算价报每桶73.08美元,美国原油期货 下跌1.54%,结算价报每桶71.04美元。 周四,十年期美债期货小幅上涨,CBOT国债主力合约收报132’000。十年国债收益率收跌3.7%报1.511%。 【热点个股】 $AMD$ AMD和谷歌云 (Google Cloud)今日联合宣布,谷歌将提供基于AMD最新数据中心芯片的云计算服务,此举有助于AMD进一步从英特尔手中夺取更多市场份额。当日该股大涨5.55%收报84.56美元。 $NVDA$ 当日,英伟达首席执行官周四表示,该公司将在英国投入至少1亿美元购买一台超级计算机.同时,Jefferies将英伟达目标价由740美元上调至历史最高水平854美元。该股当日大涨近5%收报746.29美元。 $WFC$ 受美联储政策预期影响,当日银行板块集体大跌。富国银行(Wells Fargo)最近的财报数据显示,该股实现营业收入192.72亿美元,净利润47.42亿美元。当日,该股大跌超6%收报42.79美元。

发表评论 取消回复