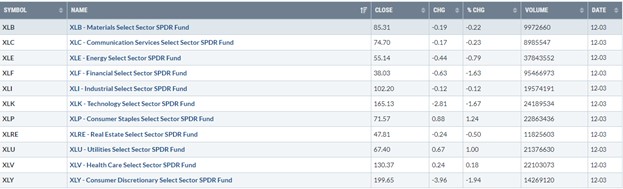

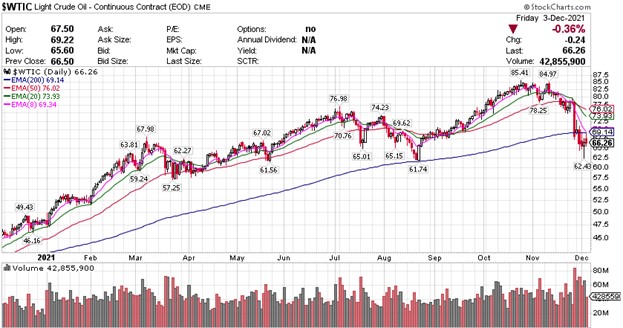

FAAMNG明星科技股普跌。Meta Platforms(META)最深跌3.5%,微软(MSFT)和奈飞(NFLX)均跌2%,亚马逊(AMZN)和苹果跌超1%,谷歌母公司Alphabet(GOOGL)跌超0.6%。特斯拉(TSLA)收跌6.4%。英伟达(NVDA)收跌4.5%,迈威尔科技(MRVL)涨近18%,Zoom(ZM)度跌超7.6%,DocuSign(DOCU)暴跌超42%。 标普指数多个板块几大跌,可选消费、科技板块大跌超1% 标普500指数的11个板块多数收跌,可选消费板块跌超1.8%,信息技术板块跌超1.6%,金融板块跌超1.5%,能源板块跌超0.7%,医疗保健板块则涨超0.2%,公用事业板块涨超1.0%,日用消费品板块涨1.4%。 【重要信息】 高盛:美联储或加速Taper,预期明年6月加息 美国11月新增非农就业人数不到市场预期的一半,创去年12月以来最小增幅。但在高盛看来,这都不是事,美联储不会因为上个月的逊色就业增长就放慢Taper的脚步,反而还会加快行动,而且明年年中就会开始加息。11月非农就业报告结果公布后,高盛首席经济学家Jan Hatzius在研报中称,他“继续预计(美联储货币政策委员会)FOMC会在(今年)12月的会议上将Taper的速度翻倍,然后2022年6月开始首次加息。”Hatzius认为,11月的季节性调整因素可能有扭曲。他指出,非农就业报告中的“11月的薪资调查回应率是13年来最低水平”,同时薪资季节性调整因素也比高盛预期的影响有限(少约10万人)。因此,高盛将11月“家庭调查置于比以往更重要的地位”。11月非农就业报告中的家庭调查结果非常强劲,该调查中就业人数增长了110万,就业人数与人口之比环比10月增长0.4个百分点至59.2%,劳动力参与率环比提高0.2个百分点至61.8%(华尔街见闻注:11月劳动力参与率创去年3月以来新高)。为体现薪资统计方法而调整后的指标甚至更强劲,调增后就业人数增加190万,因为无薪休假的员工减少26.6万,有工作却未在岗工作的减少了24.8万,自由职业者减少18.6万。U6失业率下降0.5个百分点至7.8%,反映出就业增长以及因经济原因减少兼职就业者13.7万。因裁员暂时失业的劳动者减少14.1万至80.1万,长期失业者减少20.5万至192.1万。因此临时失业者占比下降2.7个百分点至11.8%,目前低于疫情爆发前水平(2019年为13.7%)。Hatzius还指出,高盛的薪资组成部分调整指标三季度增长4%,显示当季薪资增速明显高于上个周期的水平,但还和美联储的目标水平一致。同时,二季度和三季度,经薪资组成部分调整后的薪资年化增速为5%到6%,若保持这一速度,可能就不符合美联储的通胀目标,但由于政府的疫情爆发后失业补贴到期,劳动者的平均时薪增速在10月和11月接连下降,这会给薪资增速降温。所以,尽管11月平均时薪的月度增速创3月以来新低,Hatzius仍对他的美联储Taper和加息时点预测有信心,相信他是正确的。 美国11月ISM非制造业攀升就业创七个月新高,但供应链无缓解迹象 周五,ISM公布的数据显示,受就业改善推动,美国11月ISM非制造业指数69.1,创新高,预期65,10月为66.7。50为荣枯分界线。不过,几乎没有迹象表明供应限制正在缓解,价格也仍居高不下。重要分项指数方面:ISM的服务业就业指标从10月份的51.6升至56.5,创七个月新高。这意味着疫情当下的劳动力紧缺,可能会开始缓解。受益于就业的提升,11月服务业未完成工作的积压取得了进展,跌至65.9,此前10月为67.3。供应商交付指数保持在75.7的历史第二高位水平,与10月持平,表明交货延迟时间仍然很久。服务业支付价格指标从10月份的82.9小幅降至82.3,仍处于非常高的水平。新订单指标保持在历史高位水平的69.7。财经金融博客Zerohedge称,ISM非制造业数据高,部分由于供应商交付指数等数据仍处在历史上很高的水平,最终的头条数据只反映了需求,但没反映出供应链中断和世界各地的许多故障点等问题。周五稍早的数据显示,美国11月Markit服务业PMI终值58,创9月份以来终值新低,预期57,初值57。分项指数方面,就业分项指数终值上升至54.1,创6月份以来终值新高,价格输入分项指数创5月份以来新高。11月Markit综合PMI终值57.2,创9月份以来终值新低,初值56.5。就业分项指数终值升至6月份以来新高,价格输入分项指数终值升至77.6,创有数据记录以来的新高。IHS Markit首席商业经济学家Chris Williamson在评论最新调查结果时表示:美国商业活动在11月份继续以稳健的速度增长,这进一步表明,在Delta病毒导致第三季度放缓之后,第四季度经济增长步伐正在加快。虽然增长与今年早些时候经济重新开放时出现的激增不匹配,但第四季度的扩张应该远高于经济的长期趋势。然而,增长是不平衡的。由于制造业仍然受到供应短缺以及在某些情况下劳动力供应问题的严重制约,增长主要是由服务业引领。而相关的限制因素也越来越多地影响服务提供商。服务业报告称,由于公司缺乏满足需求的能力,11月份未完成订单的数量接近创纪录的增加。服务业的成本压力在11月也飙升,这通常与由于短缺导致的投入品价格上涨、和员工工资增加有关。通胀仅略低于5月时的历史峰值。虽然11月份企业对来年的预期有所上升,但绝大多数调查数据是在Omicron变种病毒消息发布之前收集的,这给企业前景带来了新的不确定性阴影,也给近期增长前景带来下行风险。 【期货市场】 非农数据远逊预期提振避险资产投资吸引力,黄金期货周五收盘走高,但本周依旧录得下跌。纽约商品交易所交投最活跃的2月黄金期货价格上涨21.20美元,涨幅1.2%,收于每盎司1783.90美元。 美国原油期货价格丧失了周五早盘的涨幅,最终逆转收跌。纽约商品交易所1月交割的西德克萨斯中质原油(WTI)期货价格下跌24美分,跌幅0.4%,收于每桶66.26美元,盘中最高曾达到69.22美元。 周五,10年美国国债主力合约大幅上涨,收涨0.59%报131‘115。10年国债收益率大跌7.25%报1.343%。 【热点个股】 $ZM$ 当日Zoom Video股价大跌4.08%,至 183.92美元,微软发布了一个独立版的小企业团队。Verge指出,微软Team Essentials每个用户每月4美元,可以访问团队的核心功能,而不必订阅Office。 $DIDI$ 12月3日,滴滴出行发布公告称,公司即日起启动在纽交所退市的工作,并启动在香港上市的准备工作。滴滴方面表示公司董事会已授权并支持公司进行必要的程序并提交申请,将公司的ADSs从纽交所退市,同时确保ADS的持有人在另一家国际认可的交易所可以将持有的ADS转换为滴滴的股票。当日该股收跌22.18%报6.07美元。 $GOOS$ 加拿大鹅股价本周一度下跌21%,创下2020年3月以来的最差单周表现。近日,加拿大鹅品牌“不得退换”的“霸王条款”引发舆论热议。当日该股收跌7.26%,报36.55美元。该公司股价今年迄今在加拿大股市上涨24%,在美股上涨23%。

发表评论 取消回复