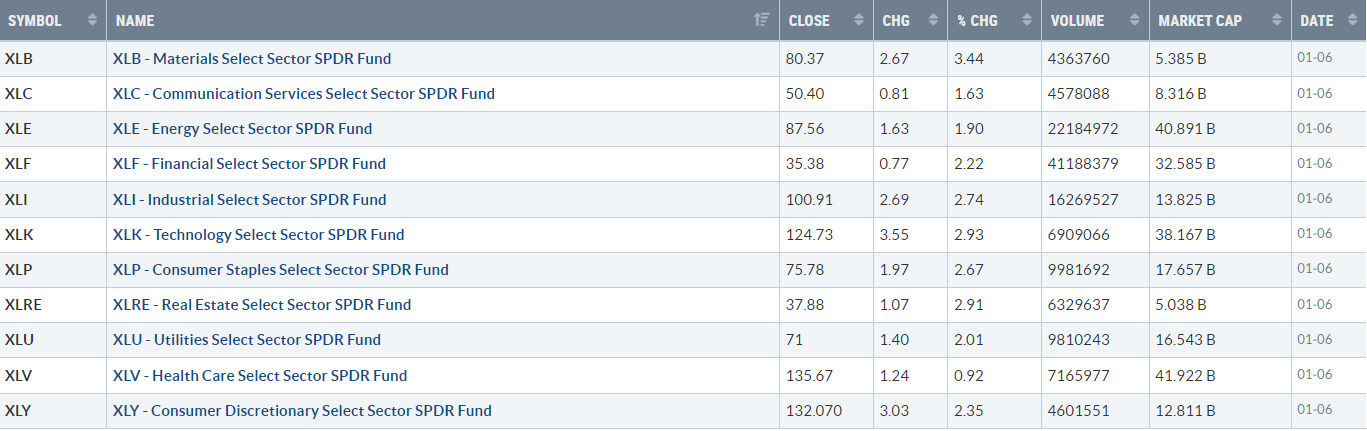

【每日热点】 龙头科技股多数大幅反弹,特斯拉(TSLA)低开超7%,最终反弹收涨2.47%,微软(MSFT)涨超1%,奈飞(NFLX )涨1.89%,苹果(AAPL)、亚马逊(AMZN)均涨超3.5%,元宇宙META涨超2% ,谷歌(GOOGL)涨1.32%。芯片股领涨大盘,英伟达(NVDA)涨超4%、AMD涨超2.6%,高通(QCOM)涨超5% ,应用材料(AMAT)、博通(AVGO)均涨超6%。 标普指数大幅反弹,11个板块基本全线大涨,原材料板块涨超3%,科技板块涨约3% 标普500指数的11个板块在“非农日”全线收涨周五当天,原材料板块收涨3.44%,科技板块涨2.99%,房地产、日用消费品、工业、可选消费、金融、公用事业板块也都涨超 2.0%,保健板块涨约0.9%表现最差。

【重要资讯】

美国12月非农新增22.3万人超预期,劳动力市场初步降温

美国12月非农就业增幅放缓,平均时薪增速明显回落,为2021年8月以来最低。劳动力参与率意外上升,失业率下降,维持在 近 50 年来的低水平。 1月6日周五,美国劳工统计局公布的数据显示,美国12月非农就业人数增加22.3万人。虽然高于市场普遍预期的20.2万,但为2020年12月负增长以来的最低水平,前值为26.3万(修正后为25.6 万)。 12 月份休闲、酒店和医疗保健等服务行业的就业人数增幅最大,而零售业和运输及仓储业几乎没有变化。具体而言:医疗保健增加了 55,000 个工作岗位,休闲和酒店工作岗位增加了 67,000 个; 社会援助增加了 20,000 个工作岗位,恢复到 2020 年 2 月的水平; 呈上升趋势,增加2.8万; 12 月份其他服务行业的就业人数也继续上升; 本月制造业就业整体变化不大,增加8000人; 采矿业就业增加4000人,运输和仓储零售业就业增加4000人; 零售业的就业几乎没有变化; 专业和商业服务行业的就业几乎没有变化; 政府部门的就业人数基本没有变化,国有教育部门的就业人数减少了24,000人。主要受罢工影响。

12月薪资通胀明显降温,平均时薪环比仅增长0.3%,低于市场预期的0.4%,前值修正为0.4%; 同比增长 4.6%,也低于市场预期的 5%,11 月修正为 4.8%,为 2021 年 8 月以来最低。野村此前指出,在经济衰退初期,企业可能 在解雇工人之前停止招聘并提高工资。这也意味着在大规模裁员之前工资增长将放缓。 12 月的 FOMC 会议纪要强调了工资与非核心服务通胀之间的密切关系,因此工资增长放缓的信号可能会削弱美联储的鹰派立场。分析指出,薪资增长仍将是美联储未来行动的关键。如果今年晚些时候随着劳动力市场保持坚挺而没有出现衰退,美国收益率曲线倒挂的时间可能比想象的要长。不过,失业率意外降至3.5%,低于预期和前值3.7%,为去年9月以来的最低水平。去年3月以来,失业率一直在3.5%-3.7%的窄幅波动。其中,黑人和西班牙裔失业率与前值持平,白人失业率创历史新低。在主要工人群体中,白人的失业率降至历史最低的 3.0%,而成年男性 (3.1%)、成年女性 (3.2%)、青少年 (10.4%)、黑人 (5.7% )、亚洲人的失业率 (2.4%) 和西班牙裔 (4.1%) 的失业率几乎没有变化。失业人数的变化对失业率下降 0.18% 的贡献为 0.31%,而劳动力规模的变化贡献了 -0.49%。就业不足率亦明显下降,由6.7%降至6.5%,创历史新低。劳动力参与率意外上升,12月数据升至62.3%,高于市场预期的62.2%,前值为62.1%。瑞银此前曾指出,移民回国将增加劳动力供应,从而提高劳动力参与率。

薪资增速下滑正引发市场大幅重新定价,Vanda分析师Viraj Patel指出:薪资增长是暂时的,强劲的就业增长、更多就业供给(劳动参与率上升),不太可能改变美联储的轨迹 ,但较低的工资让他们有时间放慢加息的步伐。 另一个值得注意的评论来自美联储喉舌 Nick Timiraos,他表示:修正后的平均时薪数据表明,与 11 月的报告相比,美联储对工资的担忧略有减少。 11 月份的月工资率从 0.6% 下调至 0.4%。 另外,12 月份时薪年化增长率为 4.6%,为去年 8 月 21 日以来最低。 数据公布后,互换合约显示,市场对美联储加息的押注进一步下降,显示美联储2月加息预期为36个基点,周期峰值预期为5.02%。

美国12月ISM非制造业意外陷入萎缩,创2020年5月来新低

周五,ISM公布的数据显示,美国12月ISM非制造业指数暴跌至49.6,陷入萎缩,创2020年5月以来新低,明显低于预期。 其中,商业活动和新订单分项指数降幅为2020年4月以来最大。美国12月ISM非制造业指数为49.6,预期为55,11月前值为56.5 。 50是繁荣与收缩的分界线。 ISM非制造业单月暴跌近7个点,创下新冠疫情爆发初期以来的最大月环比跌幅。 重要分项指数方面:商业活动指数为54.7,较11月的64.7大幅下滑10点,为2020年 4月以来最大单月跌幅。该分项指数对应其在ISM制造业中的工厂产出分项指数数据。 新订单指数跌至45.2,从11月份的56大幅下降10.8点,这是自2020年 4月以来的最大月度跌幅。预订放缓可能预示着未来几个月的活动可能会放缓,因为人们在居高不下的情况下缩减支出 美国通货膨胀和不断上升的借贷成本。 就业指数再次跌入收缩区域,从11月份的51.5下滑至49.8。 这是该分项指数过去三个月来的第二次收缩,表明某些行业的就业人数下降。 价格指数下跌2.4点至67.6,连续第二个月下降,虽然接近两年低点,但仍高于长期平均水平。 ISM制造业数据中的价格支付指数已连续9个月下降并进入收缩区域,表明供应链压力有所缓解,大宗商品通胀正在放缓。 交货时间大幅缩短,供应商交货分项指数从11月的53.8下降5.3点至12月的48.5, 陷入萎缩。 低于50的读数表明交货时间加快,12月的数字是七年来的最低水平,表明需求回落和物流改善。 库存情绪指数从44.2飙升近12点至55.9,为2020年6月以来的最高水平。这表明企业认为他们的库存过高。

分析称,糟糕的ISM数据可能受到冬季严寒天气的影响,扰乱了假期出行并造成大面积停电。但如果 ISM 数据中的情况持续存在,则可能表明经济缺乏前进动力,并引发对需求前景的担忧。 ISM非制造业PMI与前一天Markit公布的数据一致。 美国12月Markit服务业和综合PMI终值均创2022年8月以来新低,且均连续六个月萎缩。 美国非制造业数据也呼应制造业数据的走势。 本周早些时候公布的数据显示,美国制造业PMI连续两个月萎缩。也就是说,美国经济在12月全面加速收缩。从历史上看,ISM 非制造业采购经理人指数已经缩小到收缩,通常伴随着经济衰退。 也有分析师指出,当ISM服务业和制造业新订单数据均低于50时,美联储的货币政策通常会变得更加宽松。

【期货市场】

周五,纽约商品交易所2月交割的黄金期货上涨29.10美元,涨幅为1.6%,报收于每盎司1869.70美元。按照最活跃合约计算,本周黄金期货价格累计上涨2.4%。

周五,商品交易所2月交割的西得州中质原油(WTI)期货价格上涨10美分,涨幅为0.1%,收于每桶73.77美元。

周五,10年美国国债主力合约大幅反弹,涨幅1.31%报120'000,10 年国债收益率大跌超4%,收报3.569%。

【热点个股】

$TSLA$

特斯拉中国今早宣布国产车型全系大幅降价,为过去两个月内第三次降价。此次五款特斯拉车型全部降价,降幅最高超13%。早盘时段特斯拉大幅低开超7%,但最终收涨2.47%报113.06美元。

$BBBY$

消息人士透露3B家居准备在几周内申请破产,相关讨论可能会延续到2月。该公司此前以第三财季销售差于预期为由,发布了“持续经营的能力存在重大疑问”警告,称在未来几个月内,可能没有现金来支付租赁协议或向供应商付款等费用。当日该股暴跌超22%收报1.31美元。

$LI$

特斯拉中国官网消息,特斯拉(TSLA. US)国产车型全系大幅降价,Model 3起售价22.99万元,Model Y起售价25.99万元,目前公布的价格创下历史最低。受此消息新能源概念股集体跳水下跌,其中理想汽车大跌9.16%报20.93美元。

发表评论 取消回复