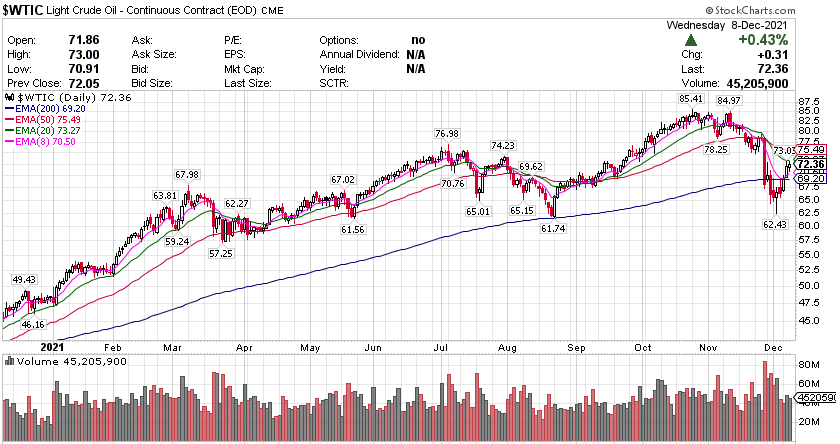

苹果(AAPL)收涨2.28%,迪士尼(DIS)、默克制药(MRK)、美国运通(AXP)、IBM、波音(BA)等道指成分股也收涨逾1.0%,沃尔玛(WMT)、摩根大通(JPM)、家得宝(HD)、霍尼韦尔(HON)、英特尔(INTC)、思科(CSCO)等则收跌1.0%-1.8%。抗病毒药品概念股涨跌各异,CureVac(CVAC)收跌将近6.6%,BioNTech(BNTX)跌超3.5%,辉瑞制药(PFE)和诺瓦瓦克斯(NVAX)至少跌0.6%,礼来制药(LLY)跌超0.3%,吉利德科学(GILD)则收涨不足0.1%,莫德纳(MRNA)涨约0.4%,强生公司(JNJ)涨0.6%,阿斯利康(AZN)涨约0.7%,默克制药(MRK)涨约1.3%,再生元制药(REGN)涨约3.0%,VXRT也涨超3.3%。 标普指数回调走高,通讯、医疗保健领涨 标普500指数的11个板块多数收涨,通信和医疗保健板块涨超0.7%,房地产、信息技术、原材料板块至少涨0.4%,公用事业板块则跌超0.1%,日用消费品和金融板块跌约0.4%。 【重要資訊】 美国10月职位空缺接近历史最高 周三,美国劳工部发布的职位空缺及劳动力流动调查(JOLTS)数据显示,美国10月JOLTS职位空缺环比增加,达到接近历史最高水平的位置。当月辞职人数显著下降,表明“大辞职潮”的形势有所缓解。美国10月JOLTS职位空缺1103.3万人,预期1046.9万人,9月为1043.8万人。今年6月以来,JOLTS职位空缺数均突破千万大关。美国财长耶伦在担任美联储主席时最看重的劳动力指标之一:当月自主离职人数下降了4.7%,从436万降至416万。自主离职率从9月的3%下滑到2.8%;9月时,该数值创下2000年以来最高。最新数据表明,“大辞职潮”有缓解迹象。此前几个月,美国自主离职的人数爆表,以至于经济学家们用“大辞职潮”一词来描述这一形势。自主离职数的上涨,通常代表劳动力的信心增强,人们因不满当前工作、或在其他地方有更好工作机会而离职,是跳槽意愿和能力的体现。经济学家们普遍认为,由于儿童照顾或健康问题上的担忧,许多人仍不愿回到职场。有分析称,“大辞职潮”突显出持续的雇员流失,削弱了雇主填补接近历史新高职位空缺数的努力。人们主动辞职,是受创纪录的工资增长和急需人才的雇主提供其他有吸引力条件的激励,不仅令雇主在填补职位空缺时更为困难,也推高了薪酬水平和通货膨胀。10月份的职位空缺数量比在寻找工作的人数,多了360万。这一高企的数字意味着美国的劳动力短缺还在延续。JOLTS数据通常比非农就业滞后一个月。上周五公布的美国11月非农就业数据显示,美国11月非农就业人口增加21万人,大幅低于市场预期的55万人,创2020年12月以来最小增幅。虽然新增非农数不多,但失业率和劳动力参与率都显示就业市场更为健康。美国11月失业率为4.2%,好于市场预期的4.5%,失业率连降6个月,首次恢复到新冠疫情爆发前水平,创2020年2月以来新低。11月劳动参与率从之前的61.6%跃升至61.8%,创新冠爆发以来新高。11月平均时薪同比增长4.8%,低于市场同比增长5%的预期,与10月持平。JOLTS报告是美联储和其他政策制定者密切关注的就业报告,用以寻找美国劳动力市场紧张的迹象。美联储将于下周召开12月FOMC会议,由于劳动力市场的持续复苏和通胀高企,市场普遍预测届时美联储会推动加快Taper。 美国11月通胀或再爆表,逼近40年高点! 由于奥密克戎的未知影响和美联储的鹰派转向,近期金融市场像过山车般起伏,而即将于北京时间周五21:30发布的美国11月CPI数据,可能会给市场带来新的惊吓。被称为“定盘价”的衍生品类工具的交易员们押注,11月份美国CPI同比将上涨6.9%,这将是近40年来的最高通胀水平。这略高于《华尔街日报》调查的经济学家6.7%的预估中值。根据市场调研公司Market Watch的数据,尽管今年交易员和分析师都低估了美国价格压力的强度,但定价交易员(其中许多来自对冲基金和投资银行)的预测比经济学家更接近实际的CPI数值。比如今年早些时候,定盘价的交易水平暗示4月、5月和 6月美国CPI同比将分别达到3.7%、4.9%和5.1%,实际数据分别为4.2%、5%和5.4%,而经济学家的预估中值分别为3.6%、4.7%和5%。据一位基金经理表示,有几个对冲基金已经派出团队对从机票到Polo衫等各种商品的价格进行调查。巴克莱银行也预计,美国11月CPI同比将上涨6.9%,环比上涨0.8%;核心CPI将同比上涨4.9%,环比上涨0.5%。目前美国CPI已经连续六个月达到或高于5%,是美联储2%目标的两倍多,10月CPI同比已经创下了31年新高,如果11月通胀数据再度飙升,只会证实美联储的观点,即通胀不再被视为暂时性的,这意味着美联储需要比预期更早、更多地加息。 据巴克莱银行预测,能源价格的强劲上涨将再持续一个月,11月美国能源价格指数将上涨3.9%。期货价格表明未来几个月能源价格将有所缓解,但石油和汽油价格直到11月末才出现大幅下跌。在能源类别中,该行预计汽油价格环比上涨6.0%,天然气上涨2.5%,取暖油上涨8.6%,电力价格将上涨0.4%。食品通胀依然强劲。该行预计11月美国食品通胀将以环比0.8%和同比6.2%的步伐稳步上涨。随着经济继续复苏,对酒店服务的需求回升可能会对服务价格造成进一步的上行压力,包括餐厅和其他外出食品类别的价格。随着休闲和酒店业前景的改善,航空票价和酒店价格等类别的“往返”效应推升了服务业通胀。例如,酒店价格的复苏相当迅速,这一细分领域的价格指数的增长已经恢复了疫情期间的所有降幅。相比之下,机票价格有更大的反弹空间,该指数仍低于疫情前的水平。巴克莱银行认为,在2022年的大部分时间里,住房可能会保持稳定,但11月住房租金和业主等价租金(OER)还会再上涨0.4%,与最近的趋势一致。巴克莱银行预计,耐用品将再次成为11月核心商品通胀的主要驱动因素,新车和二手车价格都将强劲上涨,二手车11月价格环比将上涨2.8%,同比将上涨31.8%,新车价格环比将温和上涨1.2%,同比则上涨11.2%。该行推测,最近新车和二手车价格的反弹与飓风“艾达”有关。据报道,飓风摧毁了美国超过20万辆汽车。该行预计未来几个月新车和二手汽车通胀将有所缓和,因为“艾达”的影响将进一步消退,半导体短缺以及新车生产瓶颈将得到缓解。巴克莱银行驻纽约的美国通胀交易主管Chris McReynolds表示,虽然有些人可能将会在看到11月CPI数据时感到“震惊”,但“我相信,金融界的大多数人已经意识到了通胀上行风险。”纽约AmeriVet Securities利率主管Gregory Faranello表示,11月CPI数据“不必更大”,也会同样使得美联储继续加快taper步伐,并让投资者感到紧张。没有迹象表明通胀数据会在短期内显著下降。”巴克莱银行继续认为美国明年第一季度的通胀风险偏向上行,并认为,近期强劲的CPI数据,以及11月非农就业报告表明美国经济比之前认为的更接近充分就业,应该足以促使美联储在12月会议上加速taper,并在明年3月首次加息。 【期貨市場】 黄金期货周三小幅收高,盘中一度创一周以来新高。投资者关注奥密克戎变异毒株的发展,并等待本周即将公布的美国通胀数据。周三,纽约商品交易所最活跃的2月黄金合约上涨80美分,涨幅不到0.1%,收于每盎司1785.50美元。 美国原油期货价格周三创两周来的最高收盘价。关于奥密克戎变异毒株可能不会像人们担心的那样严重破坏经济的消息接踵而至,令油价持续获得支持。纽约商品交易所1月交割的西德克萨斯中质原油(WTI)期货价格上涨31美分,涨幅0.4%,收于每桶72.36美元。 周三,10年美國國債主力合約繼續回调,收跌0.19%報130‘025。10年國債收益率收漲1.96%報1.509%。 【热点个股】 $GME$ 游戏驿站三季度调整后每股亏损1.39美元,分析师预期亏损0.52美元。三季度净销售12.97亿美元,分析师预期11.9亿美元;2020年同期为10.05亿美元。當日該股收跌2.34%報173.65美元,盤後一度跌超6%。 $RLX$ 雾芯科技发布公告称,公司董事会授权一项股票回购计划,根据该计划,公司可在截至2023年12月31日的一段时间内回购至多5亿美元的股票。當日該股收漲21.74%報4.76美元。 $NFLX$ 摩根士丹利重申奈飞“增持”评级,目标价为700美元。该行预计,到2025年,该公司的年收益将增长30%。奈飞的自由现金流增速可能高于盈利增速,因为流媒体是一项“高利润”业务,并且在“目前这个整体盈利潜力有限的行业里”,奈飞有能力证明其内容成本杠杆要优于同行。該股當日收漲0.4%報628.08美元。

发表评论 取消回复