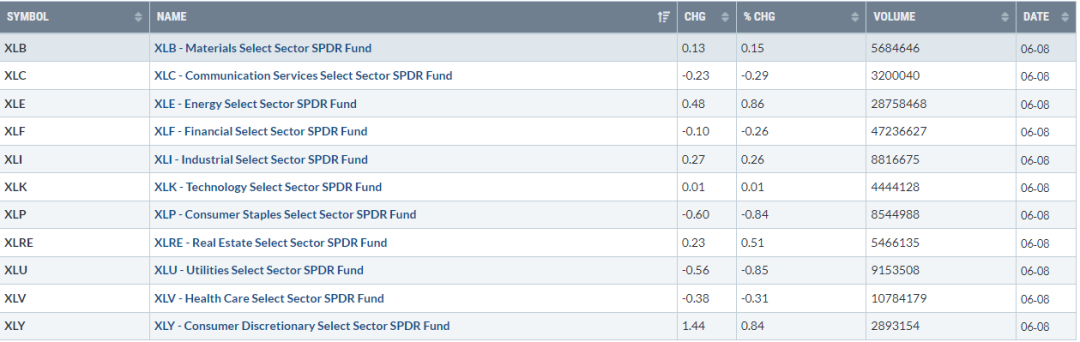

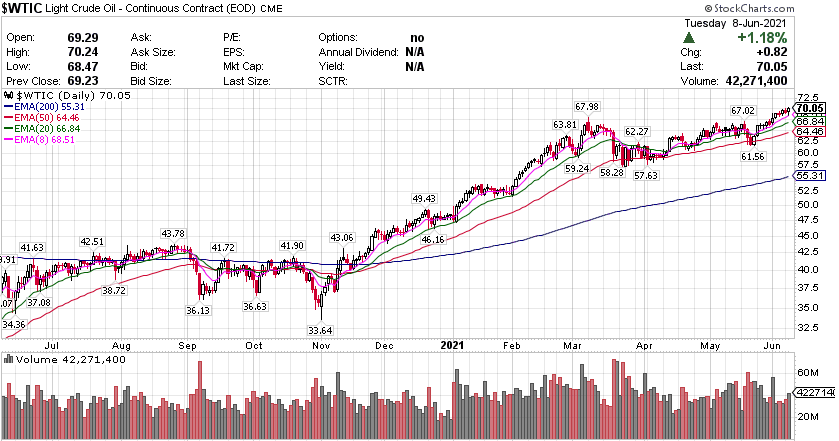

美股三大指数涨跌各异,道指跌31点,纳指涨0.31%;新能源汽车股中,Canoo(GOEV)涨19%,图森未来(TPS)涨17%,Workhorse(WKHS)涨11%,理想汽车(LI)涨6%;特斯拉(TSLA)和蔚来汽车(NIO)小幅下跌。芯片股多数下跌,美光科技(MU)跌4%,半导体板块ETF(SOX)跌0.6%。 中概股中,猎豹移动(CMCM)、达达(DADA)、斗鱼(DOYU)、虎牙(HUYA)涨超10%。 标普500板块窄幅波动,能源和消费板块领涨 标普500指数11大板块中,6大板块收涨,5大板块收跌;非日常生活消费品板块和能源板块;公用事业板块领跌,其次是日常消费品板块。 【重要資訊】 美联储隔夜一般担保回购利率首次在0%交投,逆回购用量势将再创新高 据全球最大的银行间交易经纪商之一ICAP统计,美国隔夜一般担保回购(GC Repo)利率首次在0%交投,买卖价在0.01%/0%。这伴随着美联储2013年启用的隔夜逆回购工具(RRP)使用量在周 一飙升至4861亿美元的历史新高,是一周半两度打破最高纪录,持续超过去年3月新冠疫情高峰期的水平。上一次新高出现在5月27日的4853亿美元,再上一次新高则是五年半前、2015年12月末的4760 亿美元。与中国央行的公开市场操作相反,美联储隔夜逆回购(O/N RRP)具有回笼流动性的功能,货币市场基金和银行等合格交易对手方将现金存入美联储,进而换取美国国债等高质量抵押品。目前隔夜逆回购利率为0%,然而资金仍蜂拥而至,这代表追逐短期收益率的资金根本无处可去,只能无息放入美联储。因此,逆回购利率利率实际上充当美联储利率走廊的下限。路透社曾分析称,对美联储隔夜逆回购工具的需求量自3月中旬以来攀升,并一再突破新高,这将进一步给关键短期利率施压,这些利率可能转为负数。道明证券(TD Securities)资深美国利率策略师Gennadiy Goldberg指出,担保隔夜融资利率(SOFR)等货币市场利率可能低于0。整体来说,隔夜逆回购需求量激增,正是疫情后“天量”QE买债和财政刺激导致的市场流动性过剩体现,而造成市场挤爆这一工具用量的因素有以下多重方面。除了美联储QE买债之外,美国联邦债务上限预计在7月底恢复,美国财政部存放在美联储的一般账户需要不断减持现金以合规,疫情期间投放给州和地方政府、实体与个人的救济款项也源源不断。同时,政府资助企业(GSE)的本金与利息定期流入回购市场,以及银行在季末出于监管合规考量削减资产负债表,将越来越多的现金推向市场,堪称一场“流动性海啸”。雪上加霜的是,美国财政部今年削减了短期美债(T-bill)发行,市场上可用的短期美债净供给量锐减4240亿美元,这令追逐安全收益率的货币市场基金在低息环境下难以找到适当投资选择,只能将过剩流动性一股脑放到美联储,同时也给美联储控制短期利率不跌破零制造了难题。越来越多的分析师都认为,6月是季末大月,如果美联储不对逆回购利率等关键工具利率加以调整,本月晚些时候的逆回购需求量会不断突破新高,届时一般担保回购利率将持续承受下行压力。上文提到的道明证券分析师Gennadiy Goldberg便预计,逆回购工具使用量可能在月底增至6000亿-7000亿美元,并在美国财政部于7月底恢复债务上限之前保持在这一史无前例的高位。BMO Capital Markts美国利率策略主管Ian Lyngen指出,由于现金过剩继续压低融资成本,周二美国财政部拍卖三年期国债“将比平时具有更多的信息价值”。因为随着美联储逆回购工具爆仓,投资者将开始追逐更长一些久期的美国国债。 劳动力市场指标JOLTS首次突破900万 美东时间6月8日10:00(北京时间22:00),美国劳工部下属的劳工统计局发布了4月职位空缺及劳动力流动调查(JOLTS)结果。相关数据显示,美国当月职位空缺的数量从3月上修后的828.8万上升至928.6万,再度录得历史新高,而职位空缺率则由上次调查时的5.3%升至6%。JOLTS是当前美国财长耶伦最喜爱的劳动力市场指标。根据劳工统计局同日发布的数据,每个职位空缺对应的失业人口数在去年触及5.0的高位之后已经连续一年出现下降,本月已经降到1.06,距离2018~2020年的0.8~0.9低位更加接近,显示市场就业状况仍在改善当中。耶伦关注的自主离职人数当月大涨,录得398.5万人,创历史新高,而自主离职率则为2.7%,两项数据相对上次调查均出现明显上升。招聘方面,4月整体招聘人数607.5万人,聘用率4.2%,已经是连续第四个月出现上升。对于今日公布的报告,有分析认为,美国4月份的职位空缺继3月之后再度创下历史新高,凸显出随着企业从新冠限制当中逐渐摆脱以及经济回暖,劳动力需求的热度正在增加。彭博在数据公布后表示,虽然企业随着经济的重新开放正在开始招聘人手,但照顾孩子的义务、挥之不去的健康问题、技能不匹配、以及偏高的失业救济仍然让很多美国人无法回到劳动力队伍当中,而这也让4月的职位空缺数比招聘数多出320万,创下有记录以来的最大差值。而金融博客ZeroHedge同样引用数据表示,市场对于劳动力需求的增加速度飞快,因为4月的失业人数仅比职位空缺数多出了52.6万,低于3月的140万,而在去年4月时这一差值为1810万。但与此同时,随着招聘人数的上升,拜登政府的经济刺激计划以及失业救济金的大幅上涨让离职人数也同时出现飙高。美国上周公布的5月非农就业数据录得55.9万人,虽然好于上次调查时的26.6万,但仍低于市场预期的67.5万人,5月失业率5.8%,预期5.9%,前值6.1%。此外,市场在数据公布前预计平均时薪同比增长1.6%,但实际增幅则是2.0%。数据公布后有机构指出,5月新增就业是4月份的两倍,但参与率的下降和时薪的持续飙升表明,劳动力供应短缺问题仍在持续。 阿里巴巴持续投资云计算领域,未来将推出一系列新的云计算产品 云计算已被阿里视为其长远的利润驱动因素,现在,阿里又斥巨资下注。阿里巴巴周二在一份声明中表示,其云部门承诺出资10亿美元支持亚洲的初创企业。这10亿美元将是“亚洲前进计划”(Project AsiaForward)的初始资金,该计划旨在在未来三年培养10万名开发者和科技初创企业。阿里巴巴的目标是通过为开发者提供培训,以及为创业者提供风险投资和其他机会,建立一个超过百万的人才库。阿里云智能事业群总裁张建锋在声明中表示:我们看到亚洲地区新兴垂直行业对云技术的强劲需求,从电子商务和物流平台到金融科技和在线娱乐,我们专注于创新和数据中心的投资及人才发展,是基于对数字应用未来的预期。报道称,阿里巴巴已入股深圳行云创新科技有限公司,持股比例为20.0154%,成为行云创新第二大股东。资料显示,行云创新成立于2016年,是一家云计算服务提供商,经营范围包含云计算的开发与销售;云计算技术服务;经营电子商务;信息化平台销售及提供相关方案与技术服务等。对阿里来说,云计算已被视为其长远的主要利润驱动因素,在过去几年里,阿里也一直在积极扩展云计算的海外业务。阿里巴巴首席财务官武卫表示,阿里将在本财年将“增量利润和额外资本”投资于“新业务和关键战略领域”。根据IDC 的数据,得益于在中国业务的成功,截至2020年底,阿里巴巴成为亚太地区最大的公共云市场供应商,市场份额占比为19.2%。亚马逊以 10.5% 的份额位居第二。阿里的云业务仍落后于微软、亚马逊和谷歌,还面临来自华为和腾讯等其他科技巨头日益激烈的竞争,这些巨头最近也加大了对云计算的投资。 【期貨市場】 周二黄金期货在触及每盎司1900美元高位后回落,录得三个交易日来的首次下跌。市场密切关注本周将公布的5月CPI数据,以判断未来金价走势。约商品交易所8月交割的黄金期货价格下跌4.40美元,或0.2%,报收于每盎司1894.40美元,盘中最高上涨至1906.90美元。 原油期货周二攀升。美国WTI原油期货价格自2018年10月以来首次收于每桶70美元上方。纽约商品交易所7月交割的WTI原油期货价格上涨82美分,涨幅1.2%,收于每桶70. 05美元。这是WTI原油期货自2018年10月以来首次收在70美元上方。 周一,十年期美债期货小幅走高,CBOT国债主力合约收报132‘130。十年国债收益率收跌2.61%报1.528%。 【热点个股】 $RIDE$ Lordstown Motors Corp. 动卡车制造商在周二提交的监管文件中表示, 该公司对其持续经营的能力表示怀疑。备案文件称公司认为,其目前的现金和现金等价物水平不足以为商业规模生产和销售此类汽车提供资金。消息放出后该股直线跳水,抹平最高逾17%的涨幅后收跌16.27%报11.22美元。 $CLOV$ 小型股票再次受到知名论坛WSB的狂热追捧,小型个人投资者再次涌入部分被严重做空的美国股市再引发逼空行情,Clover Health Corp.股价当日接近翻倍,涨幅高达85.82%收报22.15美元。 $AHT$ Ashford Trust宣布,公司高管将于年月日在NAREIT的REITweek 2021虚拟投资者会议上向投资界介绍,阿什福德酒店管理信托公司信托是一家房地产投资信托基金 (REIT),主要投资于高端、高端、全方位服务的酒店。当日大涨20.11%后该股两周内累涨超过50%,收报6.27美元。

发表评论 取消回复