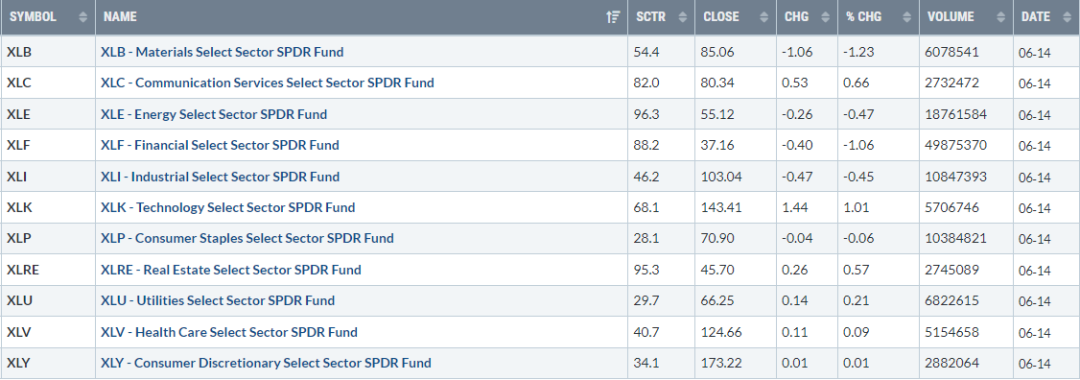

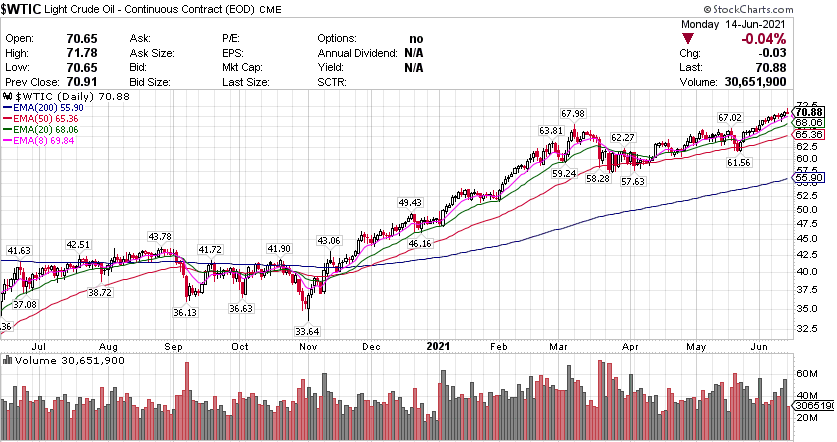

道指初步收跌约百点,成分股摩根大通(JPM)跌约2%,高盛(GS)也跌超1%,但苹果(AAPL)和Salesforce(CRM)涨超2%。半导体指数(SOX)涨超1%,个股CCMP和LSCC涨超3%。新能源汽车类股RIDE跌约19%,QS跌超4%,特斯拉(TSLA)涨约1%,蔚来汽车(NIO)涨超1.8%,小鹏汽车(XPEV)涨约2.4%,图森未来(TSP)涨超18%。 伴随着比特币重返4万美元关口,区块链类股嘉楠耘智(CAN)涨超17%,BTCM和MSTR涨超15%,亿邦国际(EBON)涨10%。散户抱团类股中,AMC院线涨约15%,GTT则跌约12%。中概股高途教育(GOTU)涨10%,网易有道(DAO)涨约10%,途牛(TOUR)涨超7%。 标普500微幅收涨,金融板块领跌 标普500指数11个板块涨跌各异,原材料板块收跌将近1.3%表现最差,金融板块也跌超1.0%,科技板块涨超1.0%表现最佳,通信服务指数移超过0.7%的涨幅紧随其后。 【重要資訊】 美联储会前又一数据飙高!纽约联储称消费者通胀预期创新高 在美联储货币政策委员会FOMC本周开会前,又一数据展示了今年美国通胀飙升的形势。纽约联储本周一公布的今年5月消费者预期调查显示,未来一年消费者通胀预期的中位值从4月调查的3.4%升至创纪录的4%,连续七个月环比攀升。未来三年消费者通胀预期的中位值从4月的3.1%升至3.6%,创有调查纪录以来次高,仅次于2013年8月调查水平。调查还显示:消费者预计未来一年所有大宗商品的价格都会上涨,未来一年食品和房租的价格上涨中位值分别升至创纪录的8.0%和9.7%,环比各自增长2.2和0. 3个百分点。未来一年汽油价格和医疗保健的成本将分别升0.6和0.3个百分点,升至9.8%和9.4%,均向10%靠近。未来一年大学教育成本从4月的5.9%升至6.1%。未来一年房价预计较4月调查升0.7个百分点至6.2%,连续三个月创历史新高,且远高于2020年平均水平2.3%。5月预期房价上涨主要源于“西部”和“南部”受访地区的消费者预计,今后一年会上涨。纽约联储公布数据一天后,美联储将从美东时间本周二开始举行本月的货币政策会议。经济学家预计,会议周三结束后美联储将公布,继续保持当前的近零利率和每月1200亿美元的QE购债规模不变。但有人预计,联储决策者可能开始讨论是否放慢购债速度。纽约联储数据公布前,上周四公布的美国5月CPI已经爆表:5月CPI同比大涨5%,超预期的4.7%,增速创2008年8月以来新高;扣除食品和能源的核心CPI同比大涨3.8%,增速创1992年以来新高。不过,CPI数据公布当天,美国股市和债市并未持续受到影响。美股期货曾在数据公布后下跌,但主要美股指全线高开,并集体收涨,标普还创新高;10年期美债收益率曾短线跃升刷新日高,美股盘初即回到1.50%下方,盘中下测1.44%创三个月新低。 大佬Paul Tudor:如果本周FOMC美联储继续忽视物价,将全仓买入抗通胀资产 以成功预言1987年10月股灾而一战成名的华尔街传奇交易员保罗·都铎·琼斯(Paul Tudor Jones)在周一接受CNBC采访时称,如果美联储周三FOMC会议声明继续对通胀“漠不关心”,这恰恰是投资者应当“全力以赴每一笔押注通胀交易的绿灯信号”。尽管4月和5月美国名义CPI通胀同比涨幅均创2008年金融危机以来最高,没有人在交易通胀,大家都在交易美联储,“投资者很清楚,一旦市场陷入麻烦,比如标普指数跌个10%,美联储就会吓得停止缩减QE。”这位以预言股灾闻名的亿万富翁对冲基金经理人今日直言,他不认为当前通胀上行只是暂时的,本周FOMC将是“美联储主席鲍威尔职业生涯中最重要的会议,也是过去四、五年来美联储最重要的会议”,因为美联储的信誉可能因为其“通胀只是暂时的”观点而受到威胁。保罗·都铎·琼斯认为,美国经济“已经炙手可热(red hot)”,不需要继续实施全套的刺激措施。更何况,美联储的抗疫非常规宽松政策还伴随着至少5万亿美元的财政刺激,“自1913年美联储成立以来,财政和货币政策的组合拳目前是最疯狂的。”他表示,最近的通胀数据“意义重大”,即便通胀和金融稳定的担忧日益加剧,美联储只聚焦在“实现充分就业目标”这一点上是“颠覆了经济正统观念”,具有犯重大政策错误的危险。他认为,美联储坚持认为不断上升的通胀压力将被证明是暂时的,是因为没有考虑到央妈自己在抑制过去几轮通胀方面已经起到的作用。美联储与投资者的通胀预测不一致,“是智识不协调”:“这可能会破坏美联储预测的市场公信力,美联储可能会因其激进的政策立场而加剧金融不稳定。”他称,如果本周美联储继续无视价格上涨,自己将全力以赴进行通胀交易:“我可能会购买大宗商品、加密货币和黄金。我想要资产组合包括5%的黄金、5%的比特币、5%的现金和5%的大宗商品,我不知道剩下的80%应如何配置,因为我想看看美联储会怎么做。本周FOMC之所以重要,是因为我们收到了太多挑战美联储使命和模型的经济数据。因此,美联储对此如何反应将非常重要,投资者需要借此来决策处理未来的投资组合。” 疫情一年后,大批美国人却忙着离职!美联储压力山大! 人在家中坐,钱从天上来。过去这一年来,有相当一部分美国人就享受着这样一个往年想连都不敢想的好事情,甚至有些人领到的政府疫情补助比自己打工赚来的钱还要多。这样一来,美国劳动力市场上就出现了颇为奇幻的一幕:一方面,有人宁愿在家躺着数政府发的钱也不愿意再去上班了。更多的人在离职,当前的雇员离职潮简直是历史罕见。据美国劳工部数据,4月份美国离职员工的比例为2.7%,达到至少2000年以来的最高水平。另一方面,大量公司为了挽留员工想尽办法,招数简单粗暴:涨工资、给升职。华尔街见闻之前提过,美国银行已经将员工最低时薪提高到了25美元,高于很多主要对手。麦当劳给门店给员工平均加薪10%,沃尔玛、星巴克、亚马逊和摩根大通等也都宣布了加薪计划。但有句话怎么说的来着?想要大幅度涨薪,最靠谱的办法就是跳槽。看起来,美国职场人士已经在亲自证明这句话了,他们对自己能获得更高的薪水和更高的职位有充足的信心。美国人跳槽跳的开心,但美联储可就 “压力山大”了。按照经济学家的说法,离职多,通常表明劳动力市场越健康,因为人们会被更适合自己技能、兴趣和个人生活的工作所吸引。而美联储尤其是主席鲍威尔此前一直强调,就业市场比通胀问题更加重要,通胀只是暂时的。可以这么说,如果通胀成为美联储考虑的首要问题,那么就业好转就是几大前提之中最重要的那一条。现在好了:最近几个月的CPI、PPI等通胀指标一次次“爆表”,每一次都高得让市场吃惊。同时,劳动力市场的数据表现也不错,虽然5月的非农比市场预期低了一点,但远不如4月的巨大偏差那么明显。还有诸如上述离职率来证明劳工市场正在持续好转。美联储面临的压力越来越明显了:最关心的就业问题正在持续改善,次要关心的通胀问题越来越显示出长期性。 【期貨市場】 周一,现货黄金创5月19日以来新低至1865.9美元/盎司。交易员在备受期待的美联储政策会议之前进一步削减多仓,该会议可能预示着美国货币政策前景发生变化。 周一,纽约商品交易所7月交割的西德州中质原油(WTI)期货价格下跌3美分,跌幅0.04%,收于每桶70.88美元。 周一,十年期美债期货收跌,CBOT国债主力合约收报132’170。十年国债收益率收涨2.67%报1.501%。 【热点个股】 $AAPL$ 日本政府将对智能手机操作系统市场展开调查,判断是否存在阻碍公平竞争的情况。这意味着苹果和谷歌两家企业垄断全球手机操作系统已经引发了各国的高度警惕。周一当日,苹果上涨超2%收报130.48美元。 $LYFT$ 据相关数据,随着纽约经济的再度复苏,纽约市4月份的每日出租车出行量同比增长了800%以上,而优步(Uber)和Lyft等基于应用程序的平台则增长了约220%。当前乘车软件使用量需求增加,该股当日上涨超4%报58.41美元。 $CAN$ 6月14日,比特币在24小时内保持逾13%的涨幅,自5月27日以来首次重返4万美元,当日,大批比特币比概念股受益,集体大涨。其中嘉南科技涨幅居前,涨仅20%收报10.3美元。

发表评论 取消回复