梦回1970年代

周三,美联储宣布加息75个基点,这是为了遏制高通胀而采取的近三十年来最大力度的加息行动。

目前通胀已经连续多月处于四十年来的高位,这场几乎可以称为“旷日持久”的高通胀,令人回想起1970年代爆发的那场前所未有的滞涨危机。

在当时,美国通胀率一度飙升至15%,GDP增速急转直下,失业率飙升,而美联储却在应对通胀和就业之间摇摆不定,导致通胀猖獗,经济增长乏力。

真正让美国脱离滞胀苦海的,是80年代时任美联储主席的保罗·沃尔克——他力排众议,并以霹雳手段实施紧缩政策,在把利率上升至10%以上后,失业率短期内从6%跃至11%。

那时,建筑行业的工人邮寄巨大的木方给他以示抗议,汽车经销商给他邮寄无人问津的新车钥匙,农民们开着拖拉机在美联储的白色大理石大楼外呼喊...但这些丝毫没有让沃尔克动摇。

那时,建筑行业的工人邮寄巨大的木方给他以示抗议,汽车经销商给他邮寄无人问津的新车钥匙,农民们开着拖拉机在美联储的白色大理石大楼外呼喊...但这些丝毫没有让沃尔克动摇。

后来他一口气将基准利率提高到了超过20%的水平,制服了彼时也很严重的通胀,这场危机才得以画上句号,经济重新被拉回到正轨,这也为后来十几年的繁荣奠定了基础。

后来他一口气将基准利率提高到了超过20%的水平,制服了彼时也很严重的通胀,这场危机才得以画上句号,经济重新被拉回到正轨,这也为后来十几年的繁荣奠定了基础。

沃尔克时刻来了?

美联储从3月开始的跃进式加息,让市场战栗不止:沃尔克时刻又到来了。

然而有趣的是,本次议息会议前夕美联储自身并未向市场清晰传递75BP的加息信号,按理说该操作有些超预期。

但截止6月15日,市场却已经完全Price-in本次加息幅度,加息落地当日市场表现为利空暂时出尽,美股美债齐上涨。

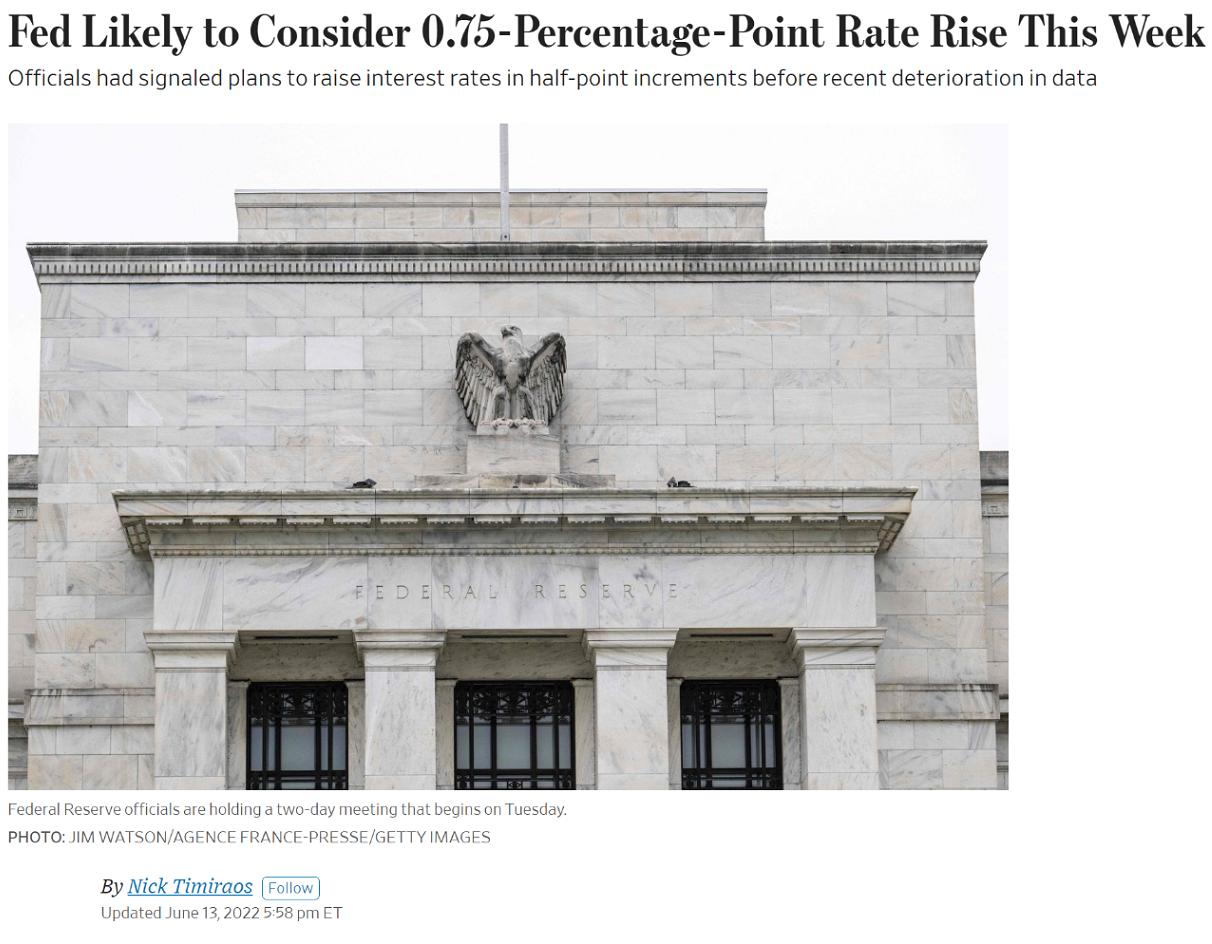

根本原因还是在于CPI数据的大超预期、以及一向被称为“美联储通讯社”的华尔街日报的一篇报道。

报道指出:最近几天一连串令人不安的通胀报告很可能导致美联储官员考虑在本周的会议上意外加息75基点。

报道指出:最近几天一连串令人不安的通胀报告很可能导致美联储官员考虑在本周的会议上意外加息75基点。

此文一出,市场哗然,甚至连业界大佬高盛和摩根都跟着他的步伐连夜修改了预测。

市场开始快速对本次议息会议上加息75BP定价,6月的联储加息预期瞬间让加息75个基点的机率飙升到了90%以上,要知道一周前这个数据仅有3.9%。

而之后,美联储似乎是被市场牵着鼻子走一般,在没有提前做出“预期”的情况下大幅加息75基点。

此外,鲍威尔还在发布会上释放了混乱的信息:75个基点的加息不会很普遍,但7月可能继续加息75个基点;并认为消费者通胀预期面临来自整体通胀的风险,但又表示,目前的整体通胀率没有以任何根本方式影响预期。

混乱的表述及模棱两可的回答,还将一切决策的基础推到后续的数据上,我们很难再从鲍威尔身上得到类似沃尔克那般对抗高通胀的强硬与坚定。

混乱的表述及模棱两可的回答,还将一切决策的基础推到后续的数据上,我们很难再从鲍威尔身上得到类似沃尔克那般对抗高通胀的强硬与坚定。

目前而言,市场最怕的恐怕不是加息,而是一个更难猜的美联储。

什么条件能结束加息?

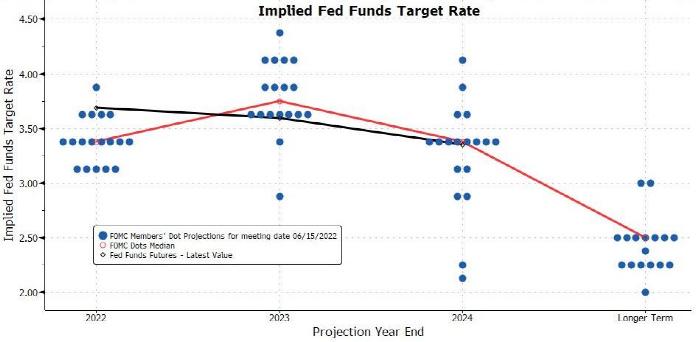

3月FOMC点阵图显示未来两年美联储将循序渐进式加息;而本次FOMC点阵图则显示年内大幅加息、明年小幅加息后,后年联储有望开始降息。

但通胀、紧缩、增长实际是一个“不可能三角”,本次FOMC再度强调了通胀是主要的目标,如果目前的主要目标是去保障通胀和紧缩,那么,衰退就很可能是无法避免的。

但通胀、紧缩、增长实际是一个“不可能三角”,本次FOMC再度强调了通胀是主要的目标,如果目前的主要目标是去保障通胀和紧缩,那么,衰退就很可能是无法避免的。

控制通胀永远是一个博弈,要知道沃尔克的雷厉风行是伴随着两次的经济衰退的,而他也已经证明了,美联储维护价格稳定的职责有多么重要,只有维持价格稳定,才会有长久的稳健增长。

现在看来或许只有通胀得到显著改善、抑或是失业率大幅回升、或者经济、市场爆发危机,才能阻止美联储。

不过,随着越来越多机构发出衰退警告,市场可能逐渐会开始为经济下行风险定价,甚至年底前我们有望看到10年期美债收益率重新回落至2.5%下方。

但是,黎明前的黑暗或许最为煎熬。

如果您有贷款买房的需求,可以联系AAA LENDINGS为您带来最专业高效率的服务。AAA LENDINGS是一家有着20年经验的专业贷款银行,有经验丰富的专业人员为购房者、再融资者及专业房地产人士提供多种项目的贷款服务。

电话:(626)566-8651

邮箱:hello@aaalendings.com

欢迎关注我们的微信公众号AAA_capital,每周为您推送最新金融、生活、财经、贷款、利率等精品文章。

发表评论 取消回复